Základy forexu: Porozumění „měnové politice“ centrálních bank a jejímu uvolňování či zpřísňování

Víme, že centrální banky jsou „kormidelníky“ na forexovém trhu, kteří se snaží pomocí úpravy úrokových sazeb a dalších nástrojů vést ekonomickou loď stabilně vpřed.Sada kroků a celková strategická orientace, kterou centrální banky v různých obdobích přijímají, tvoří tzv. „měnovou politiku“.

Tón této politiky, zda spíše „šlape na brzdu“ nebo „šlape na plyn“, přímo ovlivňuje úroveň úrokových sazeb a má tak hluboký dopad na směnné kurzy.

Měnová politika může znít trochu akademicky, ale ve skutečnosti je jedním z klíčových klíčů k pochopení hlavního směru forexového trhu.

Zjistit, zda centrální banky hlavních zemí v současnosti spíše „zpřísňují“ nebo „uvolňují“ měnové podmínky, vám pomůže lépe porozumět tržní dynamice a potenciálním trendům.

Tento článek vám jednoduše vysvětlí, co je měnová politika, co znamenají její dvě hlavní podoby (zpřísnění a uvolnění) a jak ovlivňují forexový trh.

1. Co je měnová politika? „Hlavní směr řízení“ centrální banky

Měnová politika je soubor opatření a strategií, které centrální banka dané země přijímá za účelem dosažení svých makroekonomických cílů (zejména stabilizace cen a podporu zaměstnanosti/ekonomického růstu), a to prostřednictvím řízení množství peněz v oběhu (kolik peněz je na trhu) a úvěrových podmínek (jak snadné a nákladné je půjčování).Jednoduše řečeno, je to způsob, jakým centrální banka reguluje celkový „tok peněz“ v zemi.

2. Hlavní nástroje měnové politiky (rychlý přehled)

Centrální banka má k dispozici různé nástroje pro provádění měnové politiky, které jsme již dříve představili:- Referenční úroková sazba (Benchmark Interest Rate): Nejčastěji používaný a nejpřímější nástroj. Úpravou této sazby může centrální banka ovlivnit náklady na půjčování v celé ekonomice.

- Další nástroje:

- Povinné minimální rezervy (Reserve Requirements): Stanovují, jakou část vkladů musí komerční banky držet jako rezervu a nesmí ji půjčovat. Úprava tohoto poměru ovlivňuje schopnost bank poskytovat úvěry.

- Operace na volném trhu (Open Market Operations): Centrální banka nakupuje nebo prodává státní dluhopisy a další cenné papíry, aby do trhu vložila nebo z něj stáhla peníze. V posledních letech je často slyšet o „kvantitativním uvolňování (QE) “, což je masivní nákup aktiv, a „kvantitativním zpřísňování (QT) “, což je opačný proces.

Cílem těchto nástrojů je společně učinit peníze a úvěry na trhu buď dražší a hůře dostupné (zpřísnění), nebo levnější a snadněji dostupné (uvolnění).

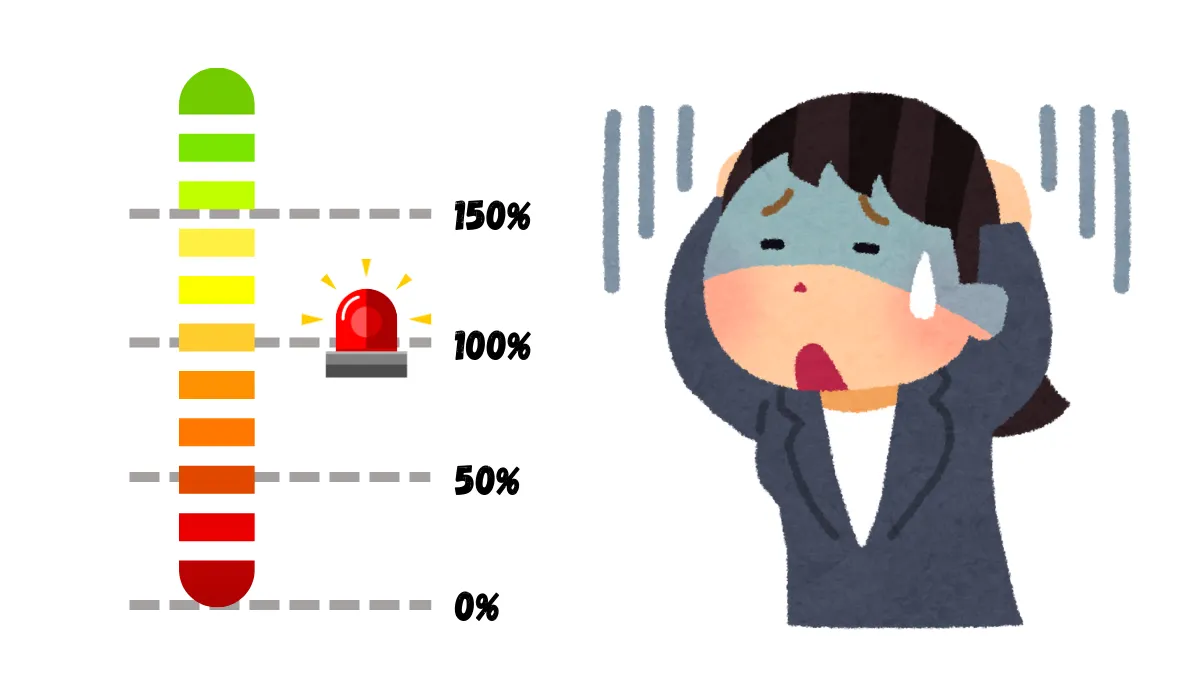

3. Dvě hlavní podoby měnové politiky: zpřísnění vs. uvolnění

Podle cílů centrální banky (zda chce potlačit inflaci nebo podpořit růst) lze měnovou politiku rozdělit do dvou hlavních tónů nebo postojů:- Zpřísňující měnová politika (Contractionary / Tightening Monetary Policy):

- Cíl: Obvykle se používá, když ekonomika roste příliš rychle a tlak na inflaci je vysoký. Cílem je „ochladit“ ekonomiku a kontrolovat růst cen. Centrální banky s tímto postojem se nazývají „jestřábí“ (Hawkish).

- Hlavní nástroje: Zvýšení referenční úrokové sazby je hlavním nástrojem. Může být doplněno prodejem aktiv (QT) nebo zvýšením povinných rezerv.

- Očekávaný dopad na ekonomiku: Zvýšení nákladů na půjčování, potlačení investic a spotřeby, což může zpomalit růst ekonomiky a pomoci snížit inflaci.

- Očekávaný dopad na směnný kurz: Obvykle pozitivní (růstový) pro domácí měnu, protože vyšší úrokové sazby přitahují zahraniční kapitál hledající vyšší výnosy, což zvyšuje poptávku po domácí měně.

- Expanzivní/uvolňující měnová politika (Expansionary / Easing Monetary Policy):

- Cíl: Obvykle se používá, když je ekonomický růst slabý, hrozí recese nebo je inflace příliš nízká či hrozí deflace. Cílem je podpořit ekonomickou aktivitu, povzbudit půjčování a výdaje. Centrální banky s tímto postojem se nazývají „holubičí“ (Dovish).

- Hlavní nástroje: Snížení referenční úrokové sazby je hlavním nástrojem. Může být doplněno nákupem aktiv (QE) nebo snížením povinných rezerv.

- Očekávaný dopad na ekonomiku: Snížení nákladů na půjčování, podpora investic a spotřeby, což může povzbudit růst ekonomiky a zaměstnanost, ale také zvýšit inflaci.

- Očekávaný dopad na směnný kurz: Obvykle negativní (poklesový) pro domácí měnu, protože nižší úrokové sazby snižují atraktivitu domácích aktiv, což může vést k odlivu kapitálu.

4. Jak zjistit, zda je současná měnová politika zpřísněná nebo uvolněná?

Chcete-li pochopit aktuální tón měnové politiky centrální banky, je třeba sledovat:- Oficiální prohlášení centrální banky: Po každém rozhodnutí o úrokových sazbách vydává centrální banka prohlášení o měnové politice, které přímo vyjadřuje její pohled na ekonomiku a postoj k politice. Pečlivé čtení formulací vám napoví, zda se banka více obává inflace (možné zpřísnění) nebo spíše ekonomického růstu (možné uvolnění).

- Veřejné projevy představitelů centrální banky: Ředitel, předseda a další klíčoví rozhodovatelé často ve svých projevech a rozhovorech naznačují svůj pohled na budoucí směr politiky („forward guidance“). Trh pečlivě analyzuje, zda jsou jejich výroky „jestřábí“ nebo „holubičí“.

- Skutečný vývoj úrokových sazeb a tržní očekávání: Sledujte nedávné úpravy sazeb centrální bankou a očekávání trhu (např. prostřednictvím futures na úrokové sazby) ohledně budoucího vývoje sazeb.

- Vývoj klíčových ekonomických dat: Trvale silná inflace a údaje o zaměstnanosti mohou zvýšit tlak na zpřísnění politiky; naopak slabá data mohou zvýšit pravděpodobnost uvolnění. Měnová politika je obvykle „závislá na datech“ (Data-dependent).

5. Význam měnové politiky pro začátečníky: Uchopení hlavního směru

Jako začátečník na forexu nemusíte studovat každý detail měnové politiky jako profesionální analytik, ale je velmi důležité pochopit její základní směr:- Poskytuje makroekonomický kontext: Pochopení, zda jsou centrální banky hlavních ekonomik (např. USA, eurozóna) v „zpřísňujícím“ nebo „uvolňujícím“ cyklu, vám pomůže odhadnout, zda jsou základní fundamenty dané měny spíše silné nebo slabé, a poskytne vám orientační směr pro obchodování.

- Vysvětluje příčiny tržních výkyvů: Často jsou velké pohyby na forexovém trhu způsobeny změnami očekávání ohledně měnové politiky. Pochopením tohoto faktu lépe porozumíte, proč určité zprávy nebo data vyvolávají tak silné reakce.

- Pomáhá filtrovat obchodní signály: I když měnová politika není přímým signálem k nákupu nebo prodeji, může vám pomoci filtrovat technické signály. Například v prostředí jasně zpřísňující (jestřábí) centrální banky můžete mít větší důvěru v nákupní signály a být opatrnější u prodejních.

- Zvyšuje povědomí o riziku: Znalost harmonogramu zasedání centrálních bank a možných rizik změny politiky vám pomůže lépe řídit obchodní rizika a vyhnout se nadměrnému vystavení pozic v klíčových momentech.

Závěr

Měnová politika je celková strategie a soubor opatření centrální banky k řízení ekonomiky a dosažení jejích cílů (např. stabilizace cen, podpora zaměstnanosti).Hlavním nástrojem je úprava referenční úrokové sazby, která ovlivňuje nabídku peněz a náklady na půjčování na trhu. Měnová politika se obvykle dělí na dvě hlavní kategorie: „zpřísňující“ (jestřábí) zaměřenou na potlačení inflace a „uvolňující“ (holubičí) zaměřenou na podporu ekonomiky.

Pochopení tónu měnové politiky hlavních centrálních bank a jejích možných změn je klíčové pro uchopení střednědobých a dlouhodobých trendů na forexovém trhu a pro porozumění tržním výkyvům.

Pro začátečníky je důležité sledovat prohlášení centrálních bank a klíčová ekonomická data, aby pochopili hlavní směr současné politiky (zpřísnění nebo uvolnění), a využívat to jako základ pro hodnocení makroekonomického kontextu trhu spolu s uvědoměním si rizik, nikoli se snažit na základě toho dělat krátkodobé predikce nebo obchody.

Ahoj, jsme výzkumný tým Mr.Forex

Obchodování vyžaduje nejen správné myšlení, ale také užitečné nástroje a postřehy. Zaměřujeme se na recenze globálních brokerů, nastavení obchodních systémů (MT4 / MT5, EA, VPS) a základy forexové praxe. Osobně vás naučíme ovládnout "návod k obsluze" finančních trhů a vybudovat profesionální obchodní prostředí od nuly.

Pokud chcete přejít od teorie k praxi:

1. Pomozte sdílet tento článek, aby pravdu vidělo více obchodníků.

2. Přečtěte si další články týkající se výuky Forexu.

Obchodování vyžaduje nejen správné myšlení, ale také užitečné nástroje a postřehy. Zaměřujeme se na recenze globálních brokerů, nastavení obchodních systémů (MT4 / MT5, EA, VPS) a základy forexové praxe. Osobně vás naučíme ovládnout "návod k obsluze" finančních trhů a vybudovat profesionální obchodní prostředí od nuly.

Pokud chcete přejít od teorie k praxi:

1. Pomozte sdílet tento článek, aby pravdu vidělo více obchodníků.

2. Přečtěte si další články týkající se výuky Forexu.