La estrategia Martingala (Martingale) es una estrategia de trading que genera reacciones polarizadas en el mercado de divisas. Por un lado, su curva de capital aparentemente perfecta atrae a muchos traders; por otro lado, su naturaleza intrínseca de alto riesgo también ha provocado la pérdida total de fondos en muchas cuentas de trading.

Un fenómeno que vale la pena explorar es: dado que los riesgos de esta estrategia son ampliamente conocidos, ¿por qué sigue siendo tan común en el mercado? ¿Por qué los traders minoristas, los brókeres introductores (IB) e incluso los brókeres parecen consentir tácitamente su existencia?

Este artículo, desde la perspectiva del análisis de negocios, desglosará las motivaciones financieras de todas las partes involucradas en la estrategia Martingala. Profundizaremos en el papel de los traders minoristas, los IB y los brókeres en este sistema y señalaremos quién es el beneficiario final.

En la práctica estándar de la industria, el sistema de gestión de riesgos del bróker clasifica automáticamente el comportamiento de trading de los clientes. El sistema identifica a los usuarios de la estrategia Martingala basándose en las siguientes características:

Para los traders, comprender este modelo de negocio es de vital importancia. Al evaluar cualquier estrategia de trading que afirme ofrecer rendimientos altos y estables, se debe analizar cuidadosamente los mecanismos que la sustentan y reflexionar sobre el papel que se desempeña en la estructura de intereses general.

Un fenómeno que vale la pena explorar es: dado que los riesgos de esta estrategia son ampliamente conocidos, ¿por qué sigue siendo tan común en el mercado? ¿Por qué los traders minoristas, los brókeres introductores (IB) e incluso los brókeres parecen consentir tácitamente su existencia?

Este artículo, desde la perspectiva del análisis de negocios, desglosará las motivaciones financieras de todas las partes involucradas en la estrategia Martingala. Profundizaremos en el papel de los traders minoristas, los IB y los brókeres en este sistema y señalaremos quién es el beneficiario final.

Traders minoristas: participantes gravemente influenciados por sesgos psicológicos

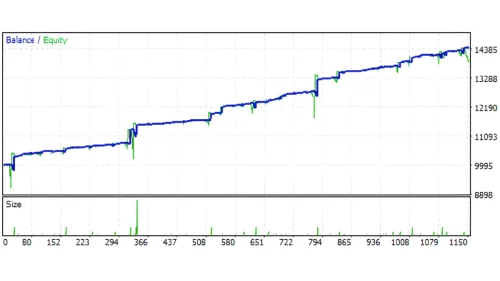

Los traders minoristas son los usuarios directos de la estrategia Martingala y los que asumen el riesgo final. Su elección de esta estrategia se debe principalmente a varios sesgos psicológicos fuertes.- Confianza visual en la curva de saldo: El gráfico de saldo (Balance) de la estrategia Martingala, antes de que la cuenta se pierda, es generalmente una línea diagonal que crece de manera estable hacia arriba. Esta "estabilidad" visual crea una fuerte sensación de seguridad psicológica, lo que lleva a los traders a creer erróneamente que se trata de una estrategia de trading perfecta.

- Psicología de aversión a la pérdida (Loss Aversion): La investigación en psicología señala que la sensación negativa de las personas hacia las pérdidas es mucho más fuerte que la sensación positiva de obtener un beneficio equivalente. El mecanismo central de la estrategia Martingala es "no materializar la pérdida", sino aumentar el tamaño de la posición y esperar un cambio en el mercado. Esto coincide perfectamente con la tendencia humana a evitar la confirmación de una pérdida.

- La necesidad psicológica de un retorno inmediato: Según observaciones de mercado a largo plazo, muchos traders se sienten ansiosos si sus cuentas no han tenido operaciones o beneficios durante el día. Suelen preguntar con frecuencia: "¿Por qué no hay nuevas operaciones?". Esta necesidad psicológica de "retornos diarios" hace que el patrón de trading de alta frecuencia de la estrategia Martingala sea particularmente atractivo.

Agentes IB: los principales impulsores del volumen de trading

Los brókeres introductores (IB) son los intermediarios entre los traders minoristas y los brókeres. Sus ingresos principales provienen de las comisiones generadas por las operaciones de los clientes. Por lo tanto, el volumen total de operaciones de un cliente es el factor clave para determinar los ingresos del IB. La estrategia Martingala es, precisamente, una herramienta capaz de generar un volumen de trading masivo.- Crecimiento exponencial del volumen de trading: Las estrategias de trading tradicionales pueden mantener un tamaño de posición fijo durante mucho tiempo. Sin embargo, en la estrategia Martingala, la posición crece de forma exponencial después de pérdidas consecutivas (por ejemplo: 0.1, 0.2, 0.4, 0.8...). Para los IB, esto representa un rápido aumento en los ingresos por comisiones.

- Una narrativa de marketing eficaz: Los IB suelen mostrar a los clientes potenciales la curva histórica de capital de la estrategia Martingala y usan frases como "ganancias mensuales estables", "ganancias semanales", "operaciones todos los días". Este método de marketing satisface directamente las necesidades psicológicas de los traders minoristas mencionadas en el primer capítulo. Para los IB, maximizar el volumen de trading de los clientes es su principal objetivo comercial.

Brókeres: gestores del sistema y beneficiarios finales

Los brókeres son los creadores de las reglas del mercado y pueden obtener ganancias estables de las actividades de trading. El modelo de negocio híbrido con operaciones "A-Book" y "B-Book" (Hybrid Model) es la clave para entender el papel del bróker en esta estructura.Modelo A-Book (A-Book)

Se trata de un modelo de agencia (Agency Model). En este modelo, el bróker envía las órdenes del cliente directamente a los proveedores de liquidez. El beneficio del bróker proviene de los spreads o las comisiones. Por lo tanto, en el modelo A-Book, el bróker se beneficia del alto volumen de trading generado por la estrategia Martingala.Modelo B-Book (B-Book)

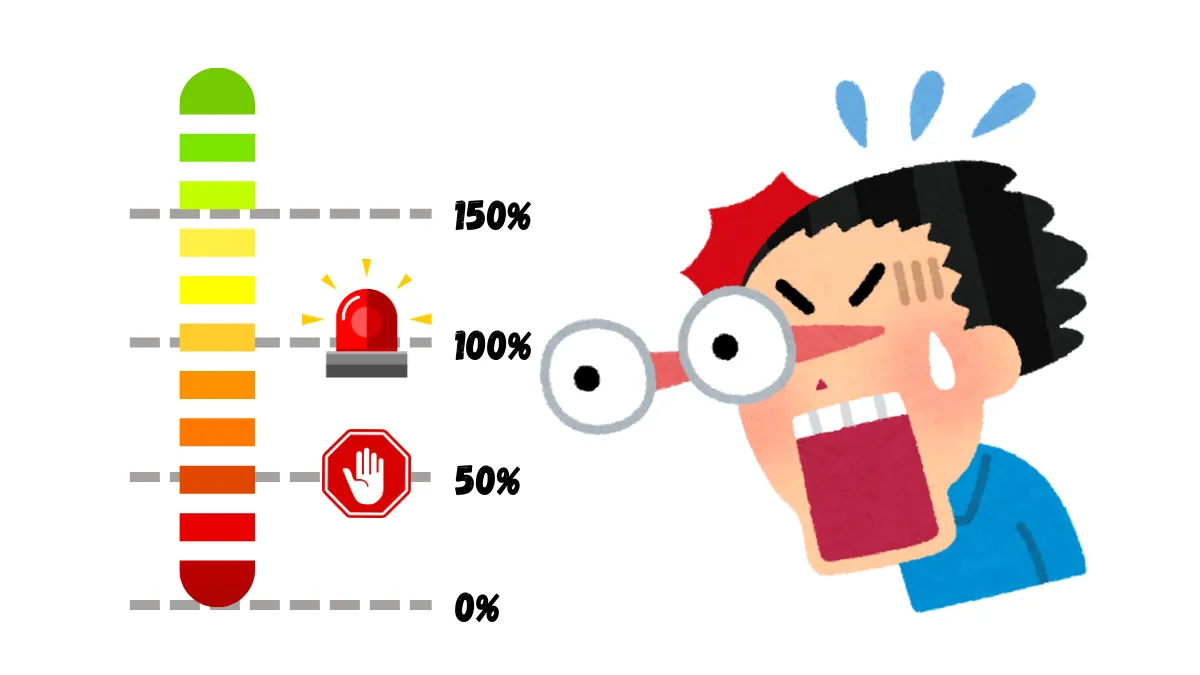

Se trata de un modelo de contraparte (Counterparty Model). En este modelo, el bróker no envía las órdenes al exterior, sino que actúa directamente como la contraparte del cliente. Esto significa que la pérdida del cliente es la ganancia del bróker.En la práctica estándar de la industria, el sistema de gestión de riesgos del bróker clasifica automáticamente el comportamiento de trading de los clientes. El sistema identifica a los usuarios de la estrategia Martingala basándose en las siguientes características:

- Trading de alta frecuencia.

- Tiempos de retención extremadamente cortos para las operaciones rentables y tiempos de retención extremadamente largos para las operaciones perdedoras.

- No usan o rara vez usan órdenes de stop-loss.

- El tamaño de la posición crece exponencialmente con el número de pérdidas consecutivas.

Conclusión: un análisis del papel de cada participante

En resumen, podemos definir claramente los roles y las relaciones de interés de cada parte en este sistema:- Traders minoristas: Como proveedores de capital, asumen casi todo el riesgo del mercado, y su comportamiento se ve impulsado principalmente por las expectativas de ganancias y los sesgos psicológicos.

- Agentes IB: Como promotores de la actividad de trading, fomentan el trading de alta frecuencia satisfaciendo las necesidades psicológicas de los traders minoristas y obtienen comisiones basadas en el volumen de operaciones.

- Brókeres: Como gestores del sistema y beneficiarios finales. En el modelo A-Book, obtienen comisiones estables; en el modelo B-Book, obtienen ganancias directamente de las pérdidas de los traders minoristas, incluido el capital del cliente.

Para los traders, comprender este modelo de negocio es de vital importancia. Al evaluar cualquier estrategia de trading que afirme ofrecer rendimientos altos y estables, se debe analizar cuidadosamente los mecanismos que la sustentan y reflexionar sobre el papel que se desempeña en la estructura de intereses general.

Hola, somos el Equipo de Investigación de Mr.Forex

El trading no solo requiere la mentalidad correcta, sino también herramientas y conocimientos útiles. Nos enfocamos en reseñas de brokers globales, configuración de sistemas de trading (MT4 / MT5, EA, VPS) y fundamentos prácticos de forex. Te enseñamos personalmente a dominar el "manual de operaciones" de los mercados financieros, construyendo un entorno de trading profesional desde cero.

Si querés pasar de la teoría a la práctica:

1. Ayudá compartiendo este artículo para que más traders vean la verdad.

2. Leé más artículos sobre Aprender Forex.

El trading no solo requiere la mentalidad correcta, sino también herramientas y conocimientos útiles. Nos enfocamos en reseñas de brokers globales, configuración de sistemas de trading (MT4 / MT5, EA, VPS) y fundamentos prácticos de forex. Te enseñamos personalmente a dominar el "manual de operaciones" de los mercados financieros, construyendo un entorno de trading profesional desde cero.

Si querés pasar de la teoría a la práctica:

1. Ayudá compartiendo este artículo para que más traders vean la verdad.

2. Leé más artículos sobre Aprender Forex.

Una respuesta

讚