外為証拠金取引の世界では、リスク管理は常にすべてのトレーダーが直面しなければならない課題です。そして、多くのリスク測定ツールの中で、「最大ドローダウン(Maximum Drawdown, MDD)」は間違いなく最も注目すべき指標の一つです。本記事では、最大ドローダウンの定義、計算方法、重要性、そして実際の取引にどのように効果的に応用するかを深く探求し、このコアコンセプトを理解し、取引の安定性と資金管理能力を向上させる手助けをします。

公式:

最大ドローダウン(%) = (資金高峰値 - 資金低谷値) / 資金高峰値 × 100%

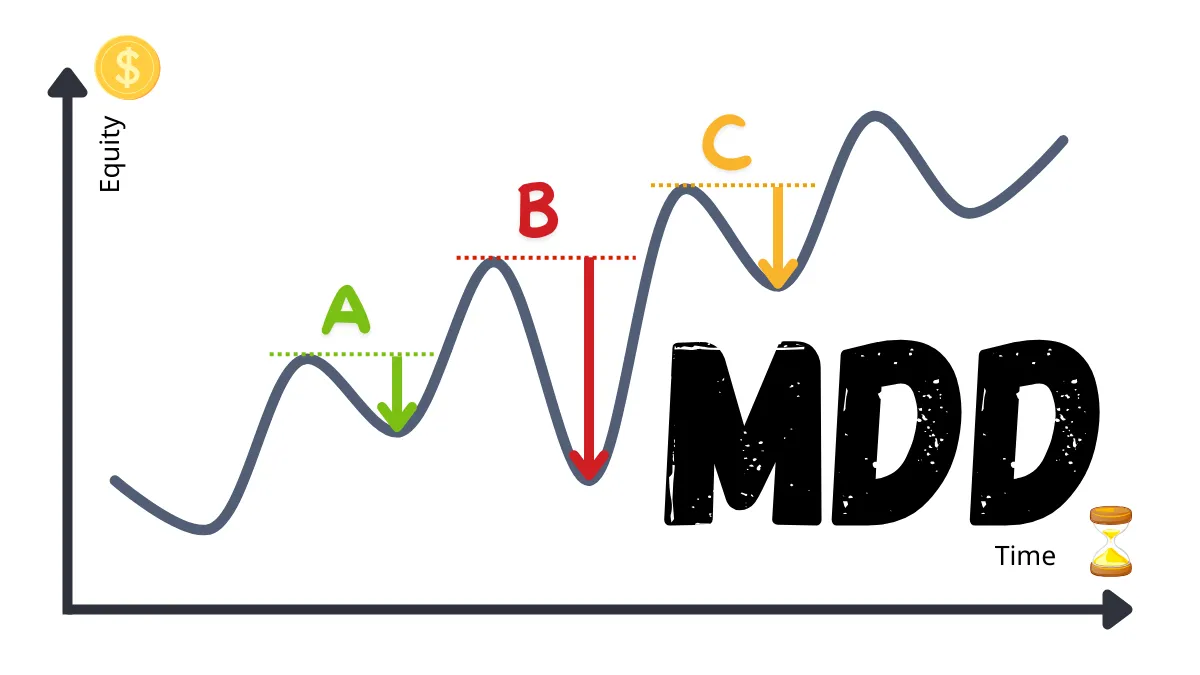

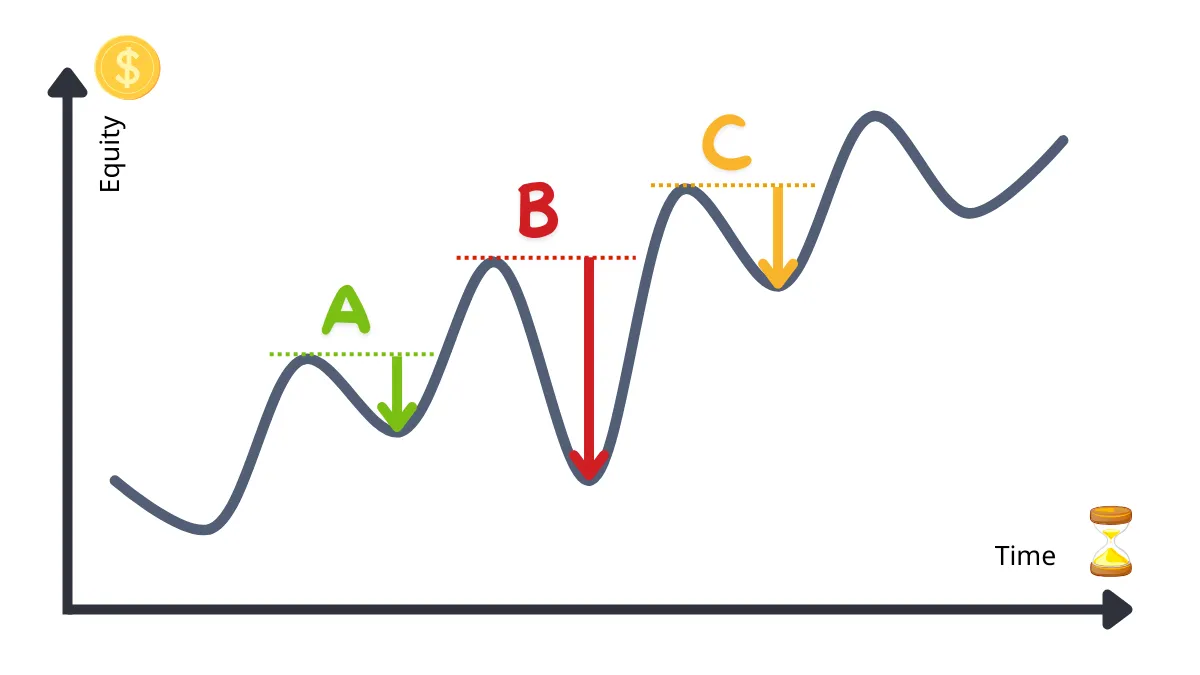

A段階:

$10,000から$12,000(最高点)に増加し、その後$11,000に戻る。

(12,000 − 11,000) / 12,000 × 100% = 8.33%

B段階:

$11,000から$15,000(最高点)に増加し、その後$9,000に戻る。

(15,000 − 9,000) / 15,000 × 100% = 40%

C段階:

$9,000から$17,000(最高点)に増加し、その後$15,000に戻る。

(17,000 − 15,000) / 17,000 × 100% = 11.76%

この三つのドローダウン段階の中で、「B段階」のドローダウンは40%に達し、三者の中で最大のドローダウンであり、Bが最大ドローダウンです。

外為取引のリスク管理に関する知識や戦略についてもっと知りたい場合は、ぜひ私たちの他のコンテンツをフォローしてください!

合理的な最大ドローダウンの範囲は、トレーダーのリスク耐性と取引戦略によって異なります。一般的に、堅実な戦略の最大ドローダウンは通常10%-20%の間であり、攻撃的な戦略は30%-50%に達する可能性があります。ただし、50%を超えるドローダウンは通常、リスクが高すぎると見なされ、取引口座が回復できなくなる可能性があります。

2. 最大ドローダウンと損失の違いは何ですか?

損失は単一の取引または特定の期間内の資金の減少を指しますが、最大ドローダウンは取引履歴全体における資金曲線の最大下落幅であり、長期的なリスクを測る重要な指標です。

3. 最大ドローダウンを効果的に管理する方法は?

4. 最大ドローダウンはすべてのタイプの取引戦略に適用されますか?

はい、最大ドローダウンはほとんどの取引戦略に適用されます。デイトレード、スイングトレード、長期投資に関係なく。ただし、異なるタイプの戦略には異なるドローダウン基準があります。たとえば、スイングトレードのドローダウンは高頻度取引よりも高い可能性がありますが、それでも戦略の正常な変動範囲に属します。

5. 最大ドローダウンデータを使用して取引戦略を改善する方法は?

6. 最大ドローダウンと他の指標(シャープレシオなど)をどのように組み合わせて使用しますか?

最大ドローダウンはリスクを反映し、シャープレシオはリスク調整後の収益を測定します。両者を組み合わせることで、トレーダーは堅実で効率的な戦略を見つけるのに役立ちます。たとえば、同じドローダウンレベルで、シャープレシオが高い戦略は選択する価値があります。

7. 初心者は特に最大ドローダウンに注意を払う必要がありますか?

はい、初心者は特に最大ドローダウンに注意を払う必要があります。これは、新人が正しいリスク管理の考え方を構築し、過度な損失によって取引の自信や資本を失うのを避けるのに役立ちます。

8. 最大ドローダウンを計算するためのツールはありますか?

ほとんどの取引プラットフォーム(MetaTrader 4/5など)には、内蔵のドローダウン分析ツールがあります。また、専門の取引ソフトウェアやバックテストツールも自動的に最大ドローダウンデータを生成し、トレーダーの参考に供します。

最大ドローダウンの定義:あなたの資金の健全性テスト

最大ドローダウンとは、特定の期間内に、取引口座の資金曲線が最高点から最低点までの最大パーセンテージ損失を指します。簡単に言えば、取引過程での最悪の資金損失状況を反映しています。公式:

最大ドローダウン(%) = (資金高峰値 - 資金低谷値) / 資金高峰値 × 100%

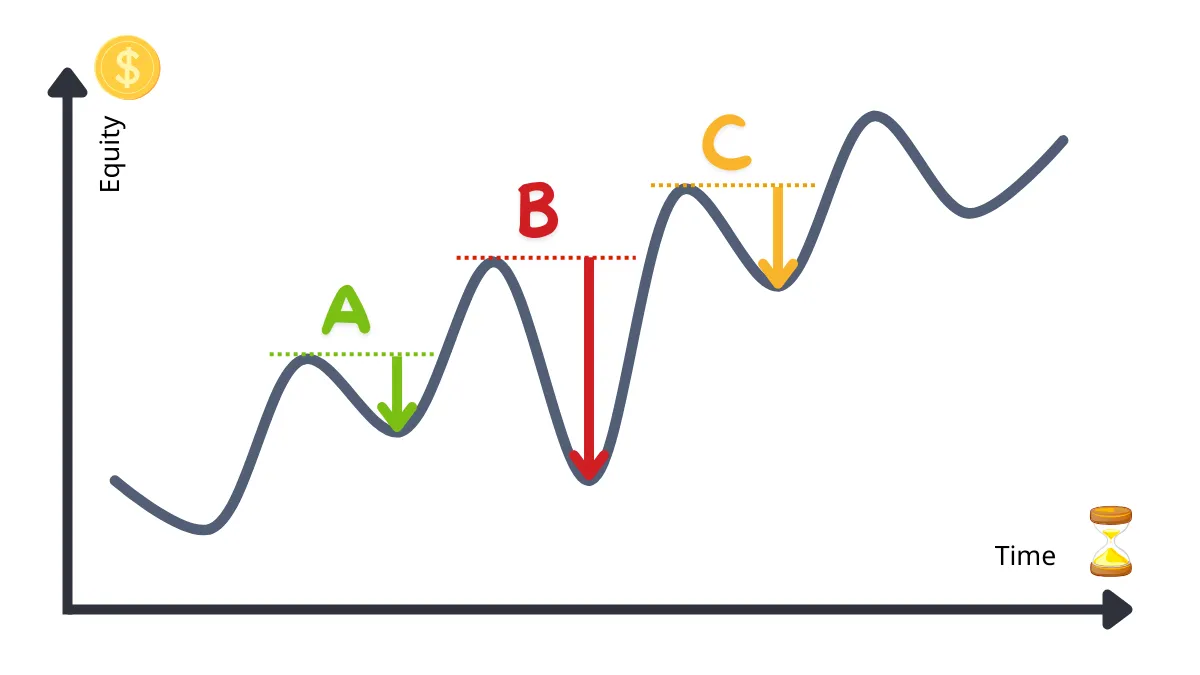

最大ドローダウンの例

ある期間内にあなたの口座資金が三つのドローダウン段階を示したと仮定します:A段階:

$10,000から$12,000(最高点)に増加し、その後$11,000に戻る。

(12,000 − 11,000) / 12,000 × 100% = 8.33%

B段階:

$11,000から$15,000(最高点)に増加し、その後$9,000に戻る。

(15,000 − 9,000) / 15,000 × 100% = 40%

C段階:

$9,000から$17,000(最高点)に増加し、その後$15,000に戻る。

(17,000 − 15,000) / 17,000 × 100% = 11.76%

この三つのドローダウン段階の中で、「B段階」のドローダウンは40%に達し、三者の中で最大のドローダウンであり、Bが最大ドローダウンです。

図中のA、B、Cはすべて「ドローダウン(drawdown)」です。

その中でBの幅が最大で「最大ドローダウン(Max Drawdown)」と呼ばれます。

なぜ最大ドローダウンが重要なのか?

1. リスク耐性の定量化

最大ドローダウンは、最悪の状況下で口座がどれほどの損失に直面する可能性があるかを直感的に示すことができます。外為証拠金取引のような高レバレッジ市場では、ドローダウンの大きさを理解することが過度なリスクを避けるのに役立ちます。2. 戦略の安定性の評価

取引戦略を選択または最適化する際、最大ドローダウンは安定性を測る重要な指標です。たとえ戦略が高い収益性を持っていても、ドローダウンが大きすぎると、トレーダーが心理的なストレスに耐えられずに早期に退出する可能性があります。3. 現実的な目標の設定を助ける

過去の最大ドローダウンデータを分析することで、トレーダーは将来の現実的な利益目標とリスク限度を設定し、取引計画をより実行可能にします。最大ドローダウンと他のリスク指標の比較

| 指標 | 定義 | 機能 |

|---|---|---|

| 最大ドローダウン | 資金が高峰から低谷までの最大下落幅 | 戦略のリスク耐性を測る |

| シャープレシオ | 単位リスクあたりの平均リターン | リスク調整後の収益を評価する |

| 利益損失比 | 利益を上げた取引の平均利益と損失を出した取引の平均損失の比率 | 取引戦略のリスク対報酬比を検証するために使用される |

| 勝率 | 総取引回数に対する利益を上げた取引の割合 | 戦略の成功確率を評価する |

最大ドローダウンを減少させる方法は?

1. 厳格なストップロス機構を実施する

合理的なストップロスのポイントを設定することで、単一の取引の損失を効果的に制限し、資金曲線の過度な変動を避けることができます。2. リスクを分散する

すべての資金を単一の通貨ペアや戦略に集中させないでください。分散投資は、システマティックリスクを効果的に低減します。3. レバレッジ比率を下げる

過度なレバレッジは利益を拡大する一方で、損失も拡大します。適切にレバレッジ比率を下げることで、ドローダウンを減少させるのに役立ちます。4. 戦略のバックテストと最適化

過去のデータをバックテストすることで、異なる市場条件下での戦略のパフォーマンスを確認し、それに基づいて最適化を行い、潜在的なドローダウンを減少させることができます。結論:最大ドローダウンはリスク管理の基礎

外為証拠金取引において、最大ドローダウンを理解することは、戦略の潜在的なリスクを深く理解するだけでなく、より健全な取引計画を策定するのにも役立ちます。成功する取引は、単に利益を追求するだけでなく、損失をコントロールする方法を学ぶことでもあることを忘れないでください。外為取引のリスク管理に関する知識や戦略についてもっと知りたい場合は、ぜひ私たちの他のコンテンツをフォローしてください!

最大ドローダウンに関するよくある質問(FAQ)

1. 最大ドローダウンの合理的な範囲は何ですか?合理的な最大ドローダウンの範囲は、トレーダーのリスク耐性と取引戦略によって異なります。一般的に、堅実な戦略の最大ドローダウンは通常10%-20%の間であり、攻撃的な戦略は30%-50%に達する可能性があります。ただし、50%を超えるドローダウンは通常、リスクが高すぎると見なされ、取引口座が回復できなくなる可能性があります。

2. 最大ドローダウンと損失の違いは何ですか?

損失は単一の取引または特定の期間内の資金の減少を指しますが、最大ドローダウンは取引履歴全体における資金曲線の最大下落幅であり、長期的なリスクを測る重要な指標です。

3. 最大ドローダウンを効果的に管理する方法は?

- 厳格なストップロスのポイントを使用して損失を制限する。

- 分散投資を行い、リスクを集中させない。

- 過度なレバレッジの使用を避ける。

- バックテストとシミュレーション取引を通じて戦略の安定性を確認する。

4. 最大ドローダウンはすべてのタイプの取引戦略に適用されますか?

はい、最大ドローダウンはほとんどの取引戦略に適用されます。デイトレード、スイングトレード、長期投資に関係なく。ただし、異なるタイプの戦略には異なるドローダウン基準があります。たとえば、スイングトレードのドローダウンは高頻度取引よりも高い可能性がありますが、それでも戦略の正常な変動範囲に属します。

5. 最大ドローダウンデータを使用して取引戦略を改善する方法は?

- 最大ドローダウンが高すぎる場合、過度なレバレッジやストップロスを設定していないか確認する。

- 過去のデータをバックテストし、より堅実なエントリーとエグジットポイントを探す。

- ドローダウン時の市場条件を分析し、戦略改善のインスピレーションを探る。

6. 最大ドローダウンと他の指標(シャープレシオなど)をどのように組み合わせて使用しますか?

最大ドローダウンはリスクを反映し、シャープレシオはリスク調整後の収益を測定します。両者を組み合わせることで、トレーダーは堅実で効率的な戦略を見つけるのに役立ちます。たとえば、同じドローダウンレベルで、シャープレシオが高い戦略は選択する価値があります。

7. 初心者は特に最大ドローダウンに注意を払う必要がありますか?

はい、初心者は特に最大ドローダウンに注意を払う必要があります。これは、新人が正しいリスク管理の考え方を構築し、過度な損失によって取引の自信や資本を失うのを避けるのに役立ちます。

8. 最大ドローダウンを計算するためのツールはありますか?

ほとんどの取引プラットフォーム(MetaTrader 4/5など)には、内蔵のドローダウン分析ツールがあります。また、専門の取引ソフトウェアやバックテストツールも自動的に最大ドローダウンデータを生成し、トレーダーの参考に供します。

こんにちは、Mr.Forex リサーチチームです

トレードには正しいマインドセットだけでなく、有用なツールと洞察が必要です。私たちは、グローバルブローカーのレビュー、取引システムの構築(MT4 / MT5、EA、VPS)、そしてFXの実践的な基礎に焦点を当てています。金融市場の「取扱説明書」を習得し、ゼロからプロフェッショナルな取引環境を構築する方法を直接指導します。

理論から実践へと進みたい方へ:

1. より多くのトレーダーに真実を伝えるため、この記事のシェアをお願いします。

2. FX学習に関連する他の記事もぜひお読みください。

トレードには正しいマインドセットだけでなく、有用なツールと洞察が必要です。私たちは、グローバルブローカーのレビュー、取引システムの構築(MT4 / MT5、EA、VPS)、そしてFXの実践的な基礎に焦点を当てています。金融市場の「取扱説明書」を習得し、ゼロからプロフェッショナルな取引環境を構築する方法を直接指導します。

理論から実践へと進みたい方へ:

1. より多くのトレーダーに真実を伝えるため、この記事のシェアをお願いします。

2. FX学習に関連する他の記事もぜひお読みください。