No mercado de câmbio, os traders frequentemente enfrentam dois grandes desafios

Como gerenciar efetivamente o capital e como controlar o risco de negociação. O Critério de Kelly é uma estratégia de gerenciamento de capital baseada em matemática, que pode ajudar os traders a maximizar os retornos a longo prazo, enquanto minimiza o risco. Este artigo irá detalhar os princípios do Critério de Kelly, explorar suas técnicas de aplicação no gerenciamento de capital de câmbio e analisar como usar o Critério de Kelly para gerenciar o risco cambial.Princípio central do Critério de Kelly

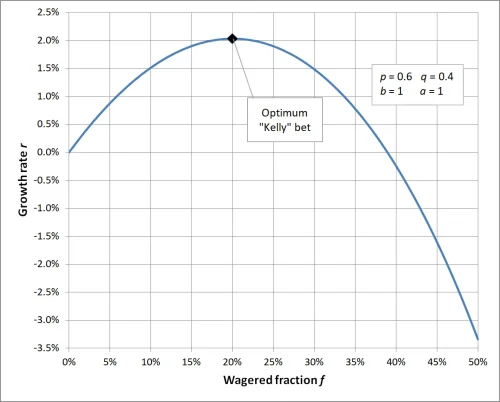

O Critério de Kelly é um modelo de gerenciamento de capital usado para calcular a proporção ideal de alocação de capital para cada negociação, a fim de maximizar o capital a longo prazo. A fórmula é a seguinte:Fórmula: f* = (bp - q) / b

- f*: Proporção ideal de alocação de capital (percentagem do capital total).

- b: Relação de lucro e perda (o retorno médio por unidade de perda).

- p: Taxa de sucesso (probabilidade de negociações bem-sucedidas).

- q: Taxa de perda (probabilidade de negociações malsucedidas, q = 1 - p).

Objetivo central da fórmula: Ao considerar a relação de lucro e perda e a taxa de sucesso, o Critério de Kelly pode ajudar os traders a alcançar um equilíbrio entre risco e retorno, resultando em um crescimento estável do capital a longo prazo.

Exemplo de aplicação: Cálculo da proporção de capital com o Critério de Kelly

Suponha que sua estratégia de negociação seja a seguinte:- Relação de lucro e perda por negociação (b): 1, representando que cada lucro é 1 vez a perda.

- Taxa de sucesso (p): 0.6, ou seja, a probabilidade de negociações bem-sucedidas é 0.6.

- Taxa de perda (q): 0.4, ou seja, a probabilidade de negociações malsucedidas é 0.4 (q = 1 - p).

Substituindo esses valores na fórmula:

f* = [ (1 × 0.6) - 0.4] / 1Resultado: De acordo com o Critério de Kelly, você deve alocar 20% do capital total para esta negociação. Essa proporção pode alcançar o melhor crescimento do capital a longo prazo.

f* = (0.6 - 0.4) / 1

f* = 0.2

Quando a relação de apostas no Critério de Kelly é definida como 1, a proporção calculada para apostar é de 20%, o que significa que em cada negociação, deve-se investir 20% do capital total para maximizar a eficiência do capital; se a proporção de capital investido for maior ou menor que este valor, isso resultará em retornos a longo prazo que não atingem o nível ideal, uma proporção excessiva aumenta o risco, enquanto uma proporção muito baixa não aproveita plenamente o potencial de crescimento do capital. Isso enfatiza a importância de uma gestão de capital científica e destaca o papel crucial do Critério de Kelly no controle de risco e na otimização de retorno.

Aplicação do Critério de Kelly no gerenciamento de capital de câmbio

1. Como usar o Critério de Kelly para gerenciar o risco cambial

O mercado de câmbio é altamente volátil, e o Critério de Kelly pode ajudar os traders a ajustar a proporção de alocação de capital em diferentes cenários de mercado, controlando efetivamente o risco de negociação.Por exemplo:

- Quando a taxa de sucesso e a relação de lucro e perda são altas, o Critério de Kelly sugere investir mais capital para buscar retornos mais altos.

- Em situações onde a taxa de sucesso ou a relação de lucro e perda são instáveis, os traders podem reduzir a proporção de capital, por exemplo, usando 50% do resultado do cálculo de Kelly como o investimento real.

2. Dicas de aplicação do Critério de Kelly

- Coleta de dados precisa: O cálculo do Critério de Kelly requer dados precisos sobre a taxa de sucesso e a relação de lucro e perda, portanto, os traders devem analisar regularmente os registros de negociação.

- Ajuste dinâmico da proporção: Atualizar dinamicamente a taxa de sucesso e a relação de lucro e perda com base nas mudanças do mercado, garantindo que os resultados do Critério de Kelly estejam alinhados com a situação atual.

- Reduzir o risco excessivo: Na prática, recomenda-se reduzir pela metade a proporção de capital resultante da fórmula, para diminuir o risco associado à alavancagem excessiva.

3. Aplicação prática em cenários de negociação de câmbio

- Estratégia de negociação de tendência: Adequada para mercados de tendência estável, o Critério de Kelly pode ajudar os traders a investir mais capital em situações de alta taxa de sucesso e relação de lucro e perda.

- Estratégia de day trading: Para negociações de alta frequência de curto prazo, o Critério de Kelly deve ser aplicado com cautela, pois a volatilidade dos dados de curto prazo pode levar a desvios nos resultados do cálculo.

O papel do Critério de Kelly no controle de risco de negociação

Vantagens do Critério de Kelly

- Base matemática para o gerenciamento de capital de câmbio: O Critério de Kelly fornece um modelo matemático que ajuda os traders a realizar um gerenciamento de capital preciso no mercado de câmbio.

- Melhor equilíbrio entre risco e retorno: O Critério de Kelly pode maximizar os retornos a longo prazo, enquanto controla efetivamente o risco de cada negociação.

Desafios do Critério de Kelly

- Dependência de dados: A precisão da taxa de sucesso e da relação de lucro e perda afeta diretamente a eficácia do Critério de Kelly, os traders devem coletar e analisar dados com cuidado.

- Interferência emocional: O mercado de câmbio é volátil, e as emoções dos traders podem afetar a execução da alocação de capital, levando a desvios dos resultados do cálculo.

Como otimizar o gerenciamento de capital de câmbio com o Critério de Kelly

- Usar simulações de negociação para testar: Iniciantes podem testar a eficácia do Critério de Kelly em simulações de negociação, familiarizando-se com como gerenciar o risco cambial usando o Critério de Kelly.

- Combinar com outras estratégias de gerenciamento de risco: Usar ferramentas como stop loss móvel e diversificação de ativos para reduzir ainda mais o risco de negociação.

- Ajustar a proporção de investimento: Ajustar a proporção calculada pelo Critério de Kelly com base na volatilidade do mercado, evitando perdas excessivas devido à incerteza do mercado.

Conclusão

O Critério de Kelly é uma ferramenta poderosa de gerenciamento de capital, especialmente adequada para controle de risco e otimização de retorno em negociações de câmbio. No entanto, a incerteza do mercado exige que os traders mantenham flexibilidade ao aplicar o Critério de Kelly. Através de análises de dados precisas e ajustes dinâmicos na proporção de capital, você poderá gerenciar mais efetivamente os riscos nas negociações de câmbio, alcançando um crescimento de capital estável a longo prazo.Se você deseja saber mais sobre gerenciamento de capital de câmbio e controle de risco de negociação, continue acompanhando nosso conteúdo!

FAQ: Sobre o Critério de Kelly e gerenciamento de capital de câmbio

- Q1: O Critério de Kelly é adequado para todos os traders de câmbio?

A1: O Critério de Kelly é adequado para a maioria dos traders, especialmente aqueles com estratégias de negociação estáveis e que podem calcular com precisão a taxa de sucesso e a relação de lucro e perda. No entanto, traders de curto prazo ou estratégias com alta volatilidade na taxa de sucesso podem não ser adequados para depender completamente do Critério de Kelly devido à instabilidade dos dados. - Q2: O que fazer se a proporção de aposta calculada pelo Critério de Kelly exceder o limite de risco aceitável?

A2: Quando a proporção calculada pelo Critério de Kelly for muito alta, pode-se optar por usar uma parte do resultado da fórmula (como 50% ou 25%) como a proporção de investimento real, reduzindo assim o risco, enquanto mantém a ciência do gerenciamento de capital. - Q3: Por que usar o Critério de Kelly para gerenciar o risco cambial?

A3: O Critério de Kelly fornece um modelo matemático que ajuda os traders a equilibrar risco e retorno, evitando apostas excessivas ou insuficientes, garantindo que o capital possa crescer de forma contínua e estável em negociações a longo prazo. - Q4: Quais são os pré-requisitos para usar o Critério de Kelly?

A4: O uso do Critério de Kelly requer dados de negociação precisos, principalmente a taxa de sucesso (p) e a relação de lucro e perda (b). Se esses dados não forem precisos, os resultados da fórmula podem perder seu valor de referência. - Q5: Se o ambiente de mercado mudar repentinamente, os resultados do cálculo do Critério de Kelly ainda são aplicáveis?

A5: Quando o ambiente de mercado muda significativamente, a taxa de sucesso e a relação de lucro e perda também podem mudar, portanto, é necessário recalcular a proporção do Critério de Kelly para garantir que a alocação de capital corresponda à situação atual do mercado. - Q6: Como usar o Critério de Kelly em conjunto com a alavancagem?

A6: Em negociações de câmbio com alavancagem, a proporção calculada pelo Critério de Kelly deve ser aplicada ao capital real (e não ao capital após a alavancagem), e a quantidade de ordens deve ser controlada com base na alavancagem, para evitar riscos excessivos. - Q7: O Critério de Kelly pode garantir lucros nas negociações?

A7: O Critério de Kelly não pode garantir lucros, pois a aleatoriedade e a incerteza do mercado podem levar a perdas. No entanto, ele pode ajudar efetivamente os traders a maximizar a taxa de crescimento do capital a longo prazo, sob condições de risco controlado. - Q8: Sou um iniciante, como devo começar a usar o Critério de Kelly?

A8: Iniciantes devem primeiro se concentrar em estabelecer uma estratégia de negociação estável e registrar dados históricos suficientes para calcular a taxa de sucesso e a relação de lucro e perda. Testar a eficácia do Critério de Kelly com capital pequeno ou em simulações de negociação, familiarizando-se gradualmente com sua aplicação.

Olá, somos a Equipa de Investigação Mr.Forex

O trading exige não só a mentalidade certa, mas também ferramentas e insights úteis. Focamo-nos em análises de corretoras globais, configuração de sistemas de negociação (MT4 / MT5, EA, VPS) e fundamentos práticos de forex. Ensinamos pessoalmente a dominar o "manual de operações" dos mercados financeiros, construindo um ambiente de trading profissional do zero.

Se quer passar da teoria à prática:

1. Partilhe este artigo para que mais traders vejam a verdade.

2. Leia mais artigos sobre Aprender Forex.

O trading exige não só a mentalidade certa, mas também ferramentas e insights úteis. Focamo-nos em análises de corretoras globais, configuração de sistemas de negociação (MT4 / MT5, EA, VPS) e fundamentos práticos de forex. Ensinamos pessoalmente a dominar o "manual de operações" dos mercados financeiros, construindo um ambiente de trading profissional do zero.

Se quer passar da teoria à prática:

1. Partilhe este artigo para que mais traders vejam a verdade.

2. Leia mais artigos sobre Aprender Forex.