ในตลาดการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ ประสิทธิภาพการลงทุนไม่เพียงขึ้นอยู่กับขนาดของผลตอบแทนเท่านั้น แต่ยังขึ้นอยู่กับความเสี่ยงที่รับด้วย ซึ่งทำให้ "อัตราส่วน Sharpe (Sharpe Ratio) " กลายเป็นตัวชี้วัดที่สำคัญมาก มันช่วยให้ผู้ค้าแลกเปลี่ยนเงินตราต่างประเทศสามารถปรับสมดุลผลตอบแทนและความเสี่ยงด้วยข้อมูลที่ชัดเจน และประเมินประสิทธิภาพของกลยุทธ์การซื้อขาย

อัตราส่วน Sharpe = (ผลตอบแทนเฉลี่ยของพอร์ตการลงทุน - อัตราผลตอบแทนที่ไม่มีความเสี่ยง) ÷ ส่วนเบี่ยงเบนมาตรฐานของผลตอบแทนการลงทุน

โดยสรุป อัตราส่วน Sharpe ใช้เพื่อเปรียบเทียบผลตอบแทนที่ได้รับต่อหน่วยความเสี่ยง อัตราส่วนยิ่งสูง แสดงว่ากลยุทธ์การลงทุนมีประสิทธิภาพมากขึ้น ผลตอบแทนเมื่อเทียบกับความเสี่ยงมีความน่าสนใจมากขึ้น

ผลการคำนวณอัตราส่วน Sharpe:

ผลลัพธ์แสดงให้เห็นว่า แม้ว่ากลยุทธ์ A จะมีอัตราผลตอบแทนสูงกว่า แต่กลยุทธ์ B มีความน่าสนใจมากขึ้นเมื่อปรับความเสี่ยงแล้ว

ตัวอย่าง:

ผลลัพธ์นี้แสดงให้เห็นว่าผลตอบแทนที่ปรับความเสี่ยงของกลยุทธ์นี้มีจำกัด

วิธีแก้ไขคือใช้ตัวชี้วัดอื่นร่วมกัน เช่น อัตราส่วน Sortino ที่เน้นความเสี่ยงขาลง

คำจำกัดความของอัตราส่วน Sharpe

อัตราส่วน Sharpe เป็นตัวชี้วัดผลตอบแทนที่ปรับความเสี่ยงแล้ว สูตรพื้นฐานของมันคือ:อัตราส่วน Sharpe = (ผลตอบแทนเฉลี่ยของพอร์ตการลงทุน - อัตราผลตอบแทนที่ไม่มีความเสี่ยง) ÷ ส่วนเบี่ยงเบนมาตรฐานของผลตอบแทนการลงทุน

- ผลตอบแทนเฉลี่ย: ผลตอบแทนเฉลี่ยของการลงทุนในช่วงเวลาหนึ่ง

- อัตราผลตอบแทนที่ไม่มีความเสี่ยง: มักแสดงด้วยอัตราผลตอบแทนของพันธบัตรรัฐบาลหรือเงินฝากธนาคาร

- ส่วนเบี่ยงเบนมาตรฐาน: ความผันผวนของผลตอบแทน แทนความเสี่ยง

โดยสรุป อัตราส่วน Sharpe ใช้เพื่อเปรียบเทียบผลตอบแทนที่ได้รับต่อหน่วยความเสี่ยง อัตราส่วนยิ่งสูง แสดงว่ากลยุทธ์การลงทุนมีประสิทธิภาพมากขึ้น ผลตอบแทนเมื่อเทียบกับความเสี่ยงมีความน่าสนใจมากขึ้น

อัตราส่วน Sharpe ใช้ในตลาดแลกเปลี่ยนเงินตราต่างประเทศอย่างไร?

ลักษณะของตลาดแลกเปลี่ยนเงินตราต่างประเทศคือความผันผวนสูงและ เลเวอเรจ สูง อัตราส่วน Sharpe ช่วยให้ผู้ค้าประเมินประสิทธิภาพของกลยุทธ์ต่างๆ ในสภาพแวดล้อมนี้ ต่อไปนี้คือตัวอย่างการใช้งานทั่วไป:1 เปรียบเทียบกลยุทธ์การซื้อขาย

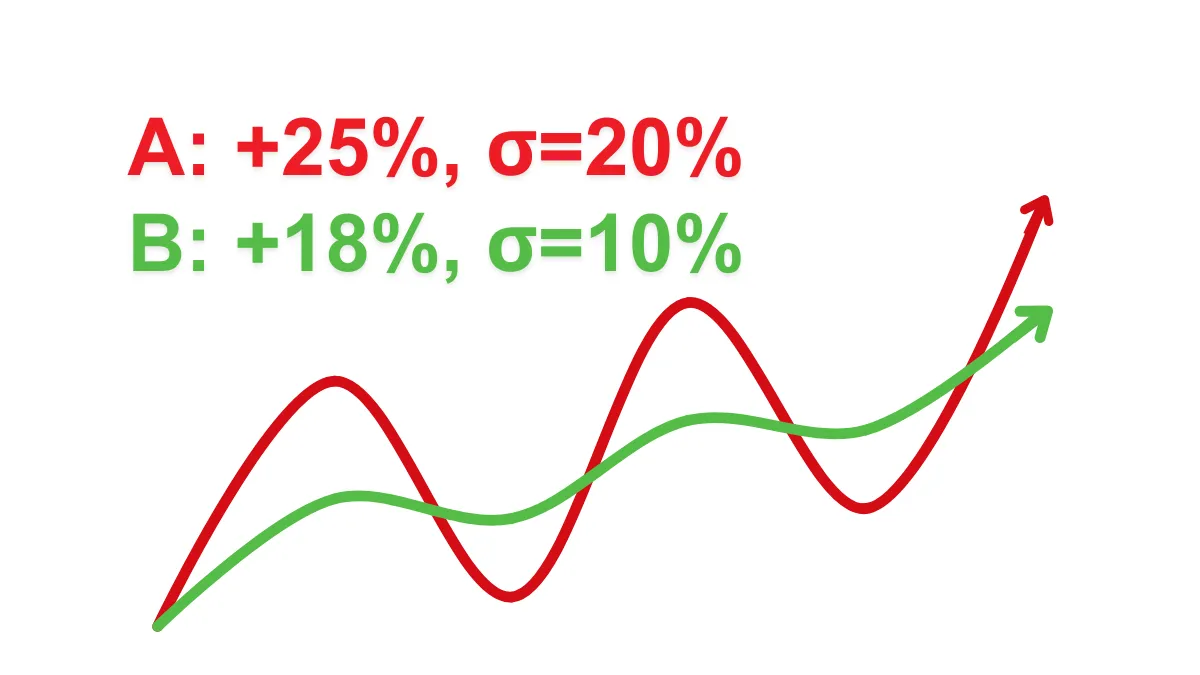

ผู้ค้าสามารถเปรียบเทียบประสิทธิภาพของสองกลยุทธ์หรือมากกว่าผ่านอัตราส่วน Sharpe ตัวอย่างเช่น: (สมมติว่าอัตราผลตอบแทนที่ไม่มีความเสี่ยงคือ 3%)- กลยุทธ์ A: อัตราผลตอบแทนต่อปี 25% ความผันผวน (ส่วนเบี่ยงเบนมาตรฐาน) 20%

- กลยุทธ์ B: อัตราผลตอบแทนต่อปี 18% ความผันผวน 10%

ผลการคำนวณอัตราส่วน Sharpe:

- อัตราส่วน Sharpe ของกลยุทธ์ A: (25% - 3%) ÷ 20% = 1.1

- อัตราส่วน Sharpe ของกลยุทธ์ B: (18% - 3%) ÷ 10% = 1.5

ผลลัพธ์แสดงให้เห็นว่า แม้ว่ากลยุทธ์ A จะมีอัตราผลตอบแทนสูงกว่า แต่กลยุทธ์ B มีความน่าสนใจมากขึ้นเมื่อปรับความเสี่ยงแล้ว

2 ปรับปรุง เลเวอเรจ และการจัดการเงินทุน

เลเวอเรจ สูงในตลาดแลกเปลี่ยนเงินตราต่างประเทศอาจขยายผลตอบแทนได้อย่างรวดเร็ว แต่ก็เพิ่มความเสี่ยงด้วยเช่นกัน ด้วยอัตราส่วน Sharpe ผู้ค้าสามารถตั้งค่า เลเวอเรจ ได้อย่างมีเหตุผลมากขึ้น เพื่อหลีกเลี่ยงความเสี่ยงที่ไม่จำเป็น3 ระบุกลยุทธ์ที่มีความเสี่ยงสูง

กลยุทธ์ที่มีอัตราส่วน Sharpe ต่ำ (ต่ำกว่า 1) อาจแสดงถึงความไม่สมดุลระหว่างความเสี่ยงและผลตอบแทน เตือนให้ผู้ค้าพิจารณาแผนการซื้อขายใหม่วิธีคำนวณอัตราส่วน Sharpe?

ต่อไปนี้คือขั้นตอนการคำนวณที่ง่ายขึ้น:- คำนวณผลตอบแทนเฉลี่ยของกลยุทธ์การซื้อขาย (เช่น อัตราผลตอบแทนรายเดือนหรือรายปี)

- ลบอัตราผลตอบแทนที่ไม่มีความเสี่ยง โดยปกติสามารถเลือกอัตราผลตอบแทนพันธบัตรของประเทศเป็นข้อมูลอ้างอิง

- หารผลลัพธ์ด้วยความผันผวนของผลตอบแทน (ส่วนเบี่ยงเบนมาตรฐาน)

ตัวอย่าง:

- อัตราผลตอบแทนเฉลี่ยรายเดือนคือ 2% อัตราผลตอบแทนที่ไม่มีความเสี่ยงคือ 0.5% ความผันผวนคือ 3%

- การคำนวณอัตราส่วน Sharpe คือ: (2% - 0.5%) ÷ 3% = 0.5

ผลลัพธ์นี้แสดงให้เห็นว่าผลตอบแทนที่ปรับความเสี่ยงของกลยุทธ์นี้มีจำกัด

ข้อดีและข้อจำกัดของอัตราส่วน Sharpe

ข้อดี

- เข้าใจง่าย: แสดงความเสี่ยงและผลตอบแทนด้วยค่าตัวเลขเดียว สะดวกในการเปรียบเทียบกลยุทธ์ต่างๆ

- ใช้งานได้หลากหลาย: ใช้ได้กับตลาดการเงินหลายประเภท รวมถึงแลกเปลี่ยนเงินตราต่างประเทศ หุ้น กองทุน เป็นต้น

- วัดประสิทธิภาพ: ช่วยให้ผู้ค้าวิเคราะห์อย่างมีเหตุผล ไม่ใช่เพียงแค่ตามสัญชาตญาณ

ข้อจำกัด

- สมมติว่าผลตอบแทนมีการแจกแจงแบบปกติ: ในตลาดแลกเปลี่ยนเงินตราต่างประเทศ ผลตอบแทนมักเบี่ยงเบนจากการแจกแจงแบบปกติ อาจทำให้ผลลัพธ์ผิดเพี้ยน

- ไม่พิจารณาความเสี่ยงขาลง: อัตราส่วน Sharpe มองความผันผวนทั้งหมดเท่าเทียมกัน แต่ในความเป็นจริง ความผันผวนขาลง (ขาดทุน) มีผลกระทบต่อผู้ลงทุนมากกว่า

วิธีแก้ไขคือใช้ตัวชี้วัดอื่นร่วมกัน เช่น อัตราส่วน Sortino ที่เน้นความเสี่ยงขาลง

วิธีเพิ่มอัตราส่วน Sharpe ในการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ?

- ปรับปรุงกลยุทธ์การซื้อขาย

- ลดการซื้อขายแบบสุ่ม เพิ่มความเสถียรของกลยุทธ์

- เน้นการวิเคราะห์แบบบูรณาการทั้งพื้นฐานและเทคนิค

- กระจายพอร์ตการลงทุน

- อย่ารวมเงินทุนทั้งหมดในคู่สกุลเงินเดียว ลดความเสี่ยงด้วยการกระจายการลงทุน

- ใช้ เลเวอเรจ อย่างเหมาะสม

- หลีกเลี่ยงการใช้ เลเวอเรจ มากเกินไป ขยายผลตอบแทนอย่างเหมาะสมพร้อมควบคุมความเสี่ยง

- ประเมินประสิทธิภาพเป็นประจำ

- ติดตามอัตราส่วน Sharpe อย่างต่อเนื่อง ปรับกลยุทธ์ให้สมดุลระหว่างความเสี่ยงและผลตอบแทน

สรุป

อัตราส่วน Sharpe เป็นตัวชี้วัดประสิทธิภาพที่ขาดไม่ได้สำหรับผู้ค้าแลกเปลี่ยนเงินตราต่างประเทศ มันเผยให้เห็นความสัมพันธ์ระหว่างความเสี่ยงและผลตอบแทน ด้วยการเข้าใจและใช้อัตราส่วน Sharpe ผู้ค้าสามารถพัฒนากลยุทธ์ที่มีเหตุผลมากขึ้นในตลาดแลกเปลี่ยนเงินตราต่างประเทศที่มีความผันผวนสูง ลดความเสี่ยงและเพิ่มอัตราผลตอบแทนระยะยาว หากคุณต้องการโดดเด่นในตลาดแลกเปลี่ยนเงินตราต่างประเทศ การเรียนรู้การคำนวณและใช้อัตราส่วน Sharpe จะเป็นกุญแจสู่ความสำเร็จของคุณ!

สวัสดี เราคือ ทีมวิจัย Mr.Forex

การเทรดไม่เพียงแต่ต้องการทัศนคติที่ถูกต้อง แต่ยังต้องการเครื่องมือและข้อมูลเชิงลึกที่มีประโยชน์ เรามุ่งเน้นการรีวิวโบรกเกอร์ระดับโลก การติดตั้งระบบเทรด (MT4 / MT5, EA, VPS) และพื้นฐาน Forex ภาคปฏิบัติ เราจะสอนให้คุณเชี่ยวชาญ "คู่มือการใช้งาน" ของตลาดการเงิน สร้างสภาพแวดล้อมการเทรดแบบมืออาชีพตั้งแต่เริ่มต้นด้วยตัวเอง

หากคุณต้องการก้าวจากทฤษฎีสู่การปฏิบัติ:

1. ช่วยแชร์บทความนี้เพื่อให้เทรดเดอร์มองเห็นความจริงมากขึ้น

2. อ่านบทความเพิ่มเติมเกี่ยวกับ การเรียนรู้ Forex

การเทรดไม่เพียงแต่ต้องการทัศนคติที่ถูกต้อง แต่ยังต้องการเครื่องมือและข้อมูลเชิงลึกที่มีประโยชน์ เรามุ่งเน้นการรีวิวโบรกเกอร์ระดับโลก การติดตั้งระบบเทรด (MT4 / MT5, EA, VPS) และพื้นฐาน Forex ภาคปฏิบัติ เราจะสอนให้คุณเชี่ยวชาญ "คู่มือการใช้งาน" ของตลาดการเงิน สร้างสภาพแวดล้อมการเทรดแบบมืออาชีพตั้งแต่เริ่มต้นด้วยตัวเอง

หากคุณต้องการก้าวจากทฤษฎีสู่การปฏิบัติ:

1. ช่วยแชร์บทความนี้เพื่อให้เทรดเดอร์มองเห็นความจริงมากขึ้น

2. อ่านบทความเพิ่มเติมเกี่ยวกับ การเรียนรู้ Forex