¿Por qué la inversión exitosa a largo plazo se trata menos de "cuánto ganas" y más de "cuánto no pierdes"?

El concepto del interés compuesto a menudo se describe como el milagro de la inversión.Todos esperamos poner nuestro dinero en el mercado y verlo crecer de manera constante con el poder del tiempo, ayudándonos finalmente a alcanzar nuestras metas financieras.

Sin embargo, el viaje de la inversión no es fácil para muchos.

Una razón común de fracaso no es que no ganaron lo suficiente, sino que no lograron gestionar eficazmente sus pérdidas, interrumpiendo gravemente el proceso de crecimiento.

¿Por qué sucede esto?

El meollo del problema a menudo reside en nuestras reacciones humanas instintivas a la volatilidad del mercado.

El mayor desafío en la inversión: gestionar las emociones

Es posible que estés familiarizado con los siguientes dos escenarios:- Compra emocional (Emotional Buying): Cuando el sentimiento del mercado es extremadamente optimista y todos a tu alrededor hablan de sus ganancias, puede surgir una sensación de ansiedad por miedo a perderse la oportunidad. Impulsados por esta emoción, los inversionistas son propensos a tomar decisiones de compra impulsivas en los picos del mercado.

- Venta de pánico (Panic Selling): Cuando el mercado da un giro y tu cartera comienza a mostrar pérdidas que siguen creciendo, el miedo toma el control. Las pérdidas en papel persistentes crean una inmensa presión psicológica, que finalmente puede llevar a los inversionistas a vender sus activos en los puntos más bajos del mercado, convirtiendo los reveses temporales en pérdidas permanentes.

Estos dos comportamientos impulsados por las emociones son los mayores obstáculos para la acumulación de riqueza a largo plazo.

Un inversionista exitoso a largo plazo necesita aprender a construir una disciplina de inversión que no se vea perturbada por las emociones.

Redefiniendo el éxito: sobrevivir en el mercado a largo plazo

Necesitamos redefinir el "éxito de la inversión" desde una perspectiva más práctica.No se trata necesariamente de lograr los mayores rendimientos cuando el mercado está bien, sino de asegurarse de que tu cartera pueda controlar eficazmente las pérdidas durante los tiempos difíciles, permitiéndote capear la tormenta y permanecer en el mercado.

El principio clave de la inversión exitosa a largo plazo es: la gestión de riesgos debe tener prioridad sobre la búsqueda de rendimientos.

Es como la carrera de "La liebre y la tortuga".

La liebre corre rápido, simbolizando una estrategia de perseguir altos rendimientos a corto plazo, pero puede fracasar a mitad de camino debido al riesgo.

La tortuga se mueve lenta pero constantemente, simbolizando a un inversionista prudente que se enfoca en el progreso continuo y en evitar grandes reveses, llegando finalmente a la meta a través de la "estabilidad" y la "perseverancia".

En la larga carrera de la inversión, nuestro objetivo es ser la tortuga constante, no la liebre miope.

Conclusión: prioriza el riesgo

Antes de tomar tu próxima decisión de inversión, por favor, considera una pregunta clave:"En el peor de los casos para esta inversión, ¿cuál es la pérdida potencial? ¿Está esta pérdida dentro de mi tolerancia? "

Tu estrategia de inversión realmente madura solo cuando comienzas a cambiar tu enfoque de "¿cuánto puedo ganar?" a "¿cómo puedo evitar pérdidas significativas?"

Por supuesto, tener la mentalidad correcta no es suficiente.

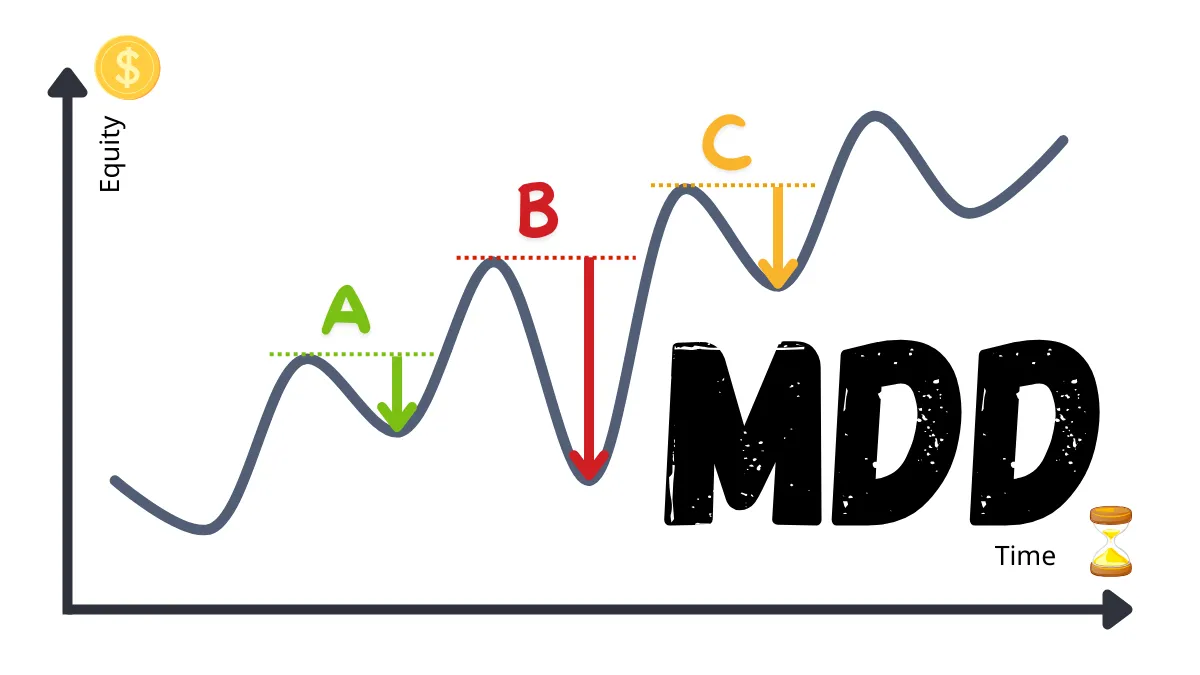

También necesitamos herramientas objetivas para medir el nivel de riesgo en una inversión.

Avance del próximo artículo de la serie:

Dado que gestionar el riesgo es tan crucial, ¿cómo podemos evaluarlo científicamente? En el próximo artículo, presentaremos dos métricas clave que los inversionistas profesionales utilizan para analizar el riesgo.

Hola, somos el Equipo de Investigación de Mr.Forex

El trading no solo requiere la mentalidad correcta, sino también herramientas y conocimientos útiles. Nos enfocamos en reseñas de brokers globales, configuración de sistemas de trading (MT4 / MT5, EA, VPS) y fundamentos prácticos de forex. Te enseñamos personalmente a dominar el "manual de operaciones" de los mercados financieros, construyendo un entorno de trading profesional desde cero.

Si quieres pasar de la teoría a la práctica:

1. Ayuda compartiendo este artículo para que más traders vean la verdad.

2. Lee más artículos sobre Aprender Forex.

El trading no solo requiere la mentalidad correcta, sino también herramientas y conocimientos útiles. Nos enfocamos en reseñas de brokers globales, configuración de sistemas de trading (MT4 / MT5, EA, VPS) y fundamentos prácticos de forex. Te enseñamos personalmente a dominar el "manual de operaciones" de los mercados financieros, construyendo un entorno de trading profesional desde cero.

Si quieres pasar de la teoría a la práctica:

1. Ayuda compartiendo este artículo para que más traders vean la verdad.

2. Lee más artículos sobre Aprender Forex.