Ne vous fiez pas uniquement au taux de rendement ! Comprenez le « retrait maximal » et le « ratio de Sharpe » pour rendre votre portefeuille d’investissement plus résistant

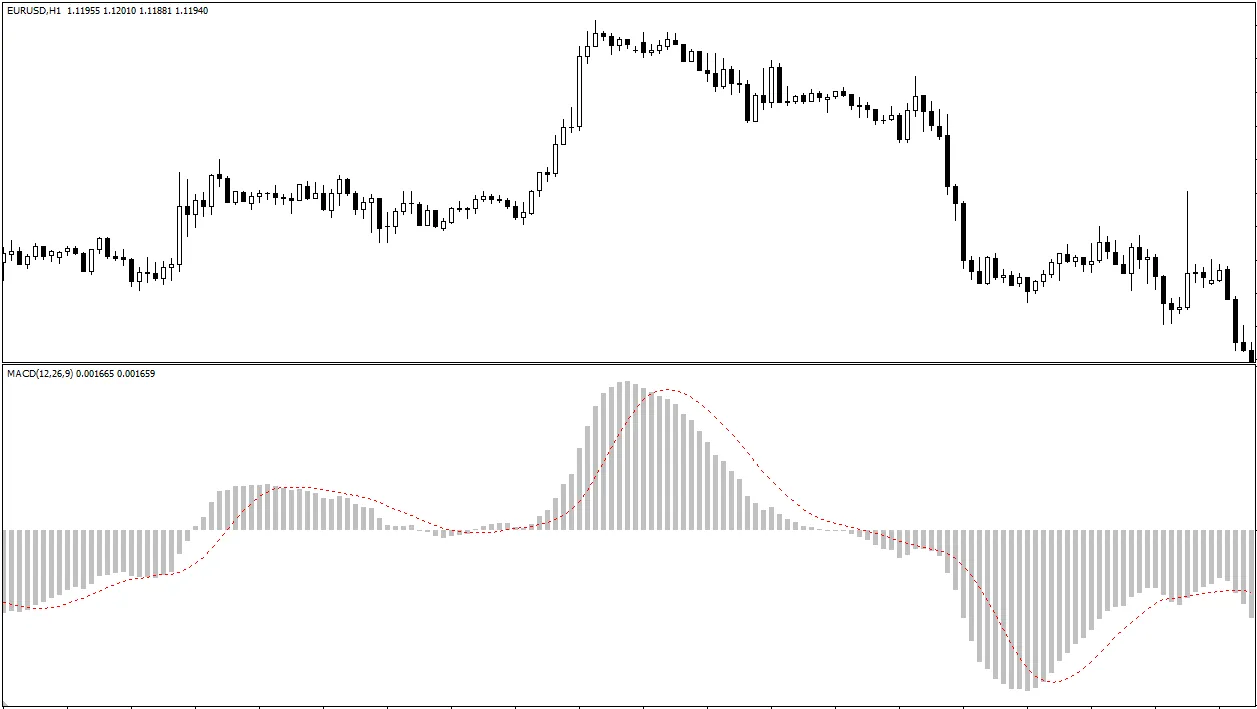

Dans l’article précédent, nous avons établi l’état d’esprit fondamental selon lequel « la gestion des risques prime sur la recherche de rendement ».Aujourd’hui, nous allons apprendre comment transformer ce concept, d’une simple manière de penser, en une technique d’analyse pratique.

Imaginez une situation : vous avez le choix entre deux options d’investissement.

- Option A : un taux de rendement annuel moyen de 15% au cours des cinq dernières années.

- Option B : un taux de rendement annuel moyen de 10% au cours des cinq dernières années.

La première réaction de beaucoup serait probablement de choisir l’option A avec le rendement le plus élevé.

Mais si nous ajoutons plus d’informations : l’actif de l’option A a déjà subi un retrait maximal de 50% lors de fluctuations du marché, tandis que l’option B n’a connu qu’un retrait maximal de 15% dans le pire des cas, votre décision changerait-elle ?

C’est pourquoi il est nécessaire de comprendre la vérité derrière les chiffres de rendement.

Les deux indicateurs clés suivants peuvent vous aider à prendre une décision plus complète.

Indicateur clé 1 : retrait maximal (Max Drawdown, MDD) - mesure de la perte maximale potentielle

Le « retrait maximal » est une donnée clé pour mesurer le risque d’investissement.Sa définition est très simple : c’est le pourcentage maximal de perte entre un point haut historique et un point bas ultérieur dans votre portefeuille d’investissement.

Par exemple : votre investissement passe de 1 million à 1,2 million (point haut historique), puis le marché baisse et votre actif atteint un minimum de 900 000 avant de rebondir.

Le retrait maximal est donc la perte entre le point haut de 1,2 million et le point bas de 900 000, calculée comme (1,2 million - 900 000) / 1,2 million = 25%.

Ce chiffre est très important car :

- Il révèle le pire scénario : le MDD vous indique la perte maximale en valeur comptable que vous pourriez subir si vous investissiez au pire moment (au point haut historique).

- Il reflète une réalité mathématique rigoureuse :

- La perte d’un actif et son retour à l’équilibre ne sont pas linéaires.

- Si un actif baisse de 30%, il faut une hausse de 43% pour revenir au niveau initial.

- Si un actif baisse de 50%, il faut une hausse de 100% pour revenir au niveau initial !

Plus la perte est importante, plus il est difficile de récupérer.

Une stratégie d’investissement ayant déjà connu un retrait maximal de 50%, même avec un rendement à long terme attractif, peut engendrer une forte volatilité psychologique, poussant l’investisseur à vendre au pire moment.

En résumé, le retrait maximal (MDD) est un indicateur important pour mesurer la « stabilité » d’un investissement.

Plus ce chiffre est faible, plus le processus est stable, et plus vous avez de chances de conserver votre investissement sur le long terme et de réussir.

Indicateur clé 2 : ratio de Sharpe (Sharpe Ratio) - évaluation de l’efficacité de l’investissement

Si le MDD évalue la « profondeur » du risque, le ratio de Sharpe évalue « l’efficacité » de l’investissement.Il mesure combien de rendement supplémentaire un portefeuille génère pour chaque unité de risque prise.

Nous n’avons pas besoin d’étudier des formules mathématiques complexes, il suffit de comprendre son sens fondamental :

- Plus le ratio de Sharpe est élevé, meilleure est la « rentabilité » du risque pris.

- Plus le ratio de Sharpe est élevé, plus le processus est probablement stable avec une volatilité moindre pour un rendement équivalent.

Pour un rendement annuel de 10%, un portefeuille avec un ratio de Sharpe élevé signifie qu’il atteint cet objectif de manière relativement stable ; un portefeuille avec un faible ratio de Sharpe a probablement connu de fortes fluctuations pour obtenir le même résultat.

Conclusion : devenez un investisseur plus avisé

Désormais, lorsque vous évaluez une opportunité d’investissement, ne vous laissez pas séduire uniquement par un rendement attrayant.Adoptez l’habitude d’examiner des données plus profondes :

- « Quel est le retrait maximal historique de cette stratégie d’investissement ? »

- « Quelle est sa performance en termes de ratio de Sharpe ? »

En maîtrisant ces deux puissants outils d’analyse, vous aurez une perspective plus professionnelle pour évaluer les risques.

Dans le prochain article, nous appliquerons ces deux outils pour analyser une stratégie d’investissement très populaire sur le marché.

Annonce de la série d’articles :

Nous avons appris à évaluer les risques. Maintenant, utilisons ces outils pour examiner la stratégie d’investissement en ETF très prisée et découvrir de nouvelles perspectives.

Bonjour, nous sommes l'équipe de recherche Mr.Forex

Le trading ne nécessite pas seulement le bon état d'esprit, mais aussi des outils et des analyses utiles. Nous nous concentrons sur l'évaluation des courtiers mondiaux, la configuration de systèmes de trading (MT4 / MT5, EA, VPS) et les bases pratiques du Forex. Nous vous apprenons personnellement à maîtriser le "manuel d'utilisation" des marchés financiers et à construire un environnement de trading professionnel en partant de zéro.

Si vous souhaitez passer de la théorie à la pratique :

1. Partagez cet article pour que plus de traders découvrent la vérité.

2. Lisez plus d'articles sur l'apprentissage du Forex.

Le trading ne nécessite pas seulement le bon état d'esprit, mais aussi des outils et des analyses utiles. Nous nous concentrons sur l'évaluation des courtiers mondiaux, la configuration de systèmes de trading (MT4 / MT5, EA, VPS) et les bases pratiques du Forex. Nous vous apprenons personnellement à maîtriser le "manuel d'utilisation" des marchés financiers et à construire un environnement de trading professionnel en partant de zéro.

Si vous souhaitez passer de la théorie à la pratique :

1. Partagez cet article pour que plus de traders découvrent la vérité.

2. Lisez plus d'articles sur l'apprentissage du Forex.