ETFの隠れたリスク:株価暴落時の最大ドローダウン、あなたの投資ポートフォリオは耐えられますか?

指数型ETF(例えば米国のS&P 500指数を追跡する商品)は、多くの人々の長期投資や退職計画の中核ツールとなっています。これは完全に理解できることで、ETFは低コスト、高い透明性、そして即時のリスク分散という大きな利点を提供しているからです。

これらは間違いなく現代の投資分野における素晴らしい発明です。

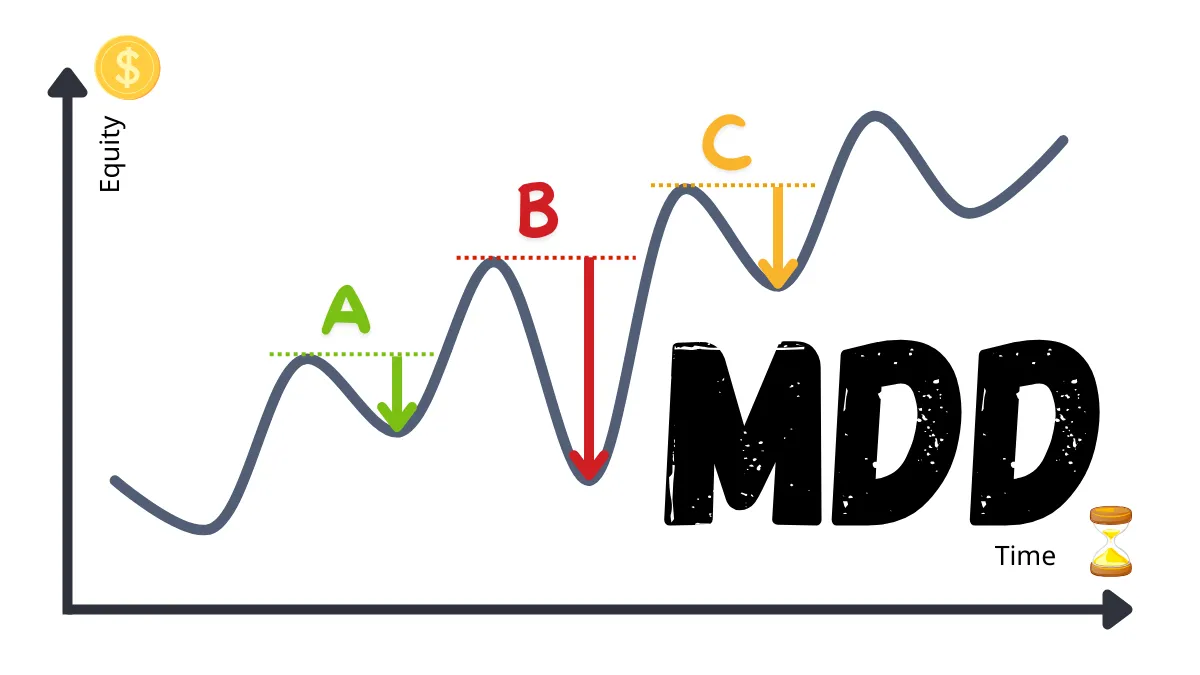

しかし、前回の記事で学んだ「最大ドローダウン」という指標を用いて検証すると、多くの議論で見落とされがちですが非常に重要な事実が見えてきます。

データに基づく現実:パッシブ投資の代償

ETFの核心設計は「パッシブに」市場指数を追跡することです。これは市場が上昇するとき、あなたの資産も増加しますが、システミックリスクが発生し市場全体が下落するとき、ETFも市場の下落幅を忠実に再現することを意味します。

歴史上のいくつかの大きな市場危機を振り返ってみましょう:

- 2008年の金融危機:世界の株式市場が暴落し、米国のS&P 500指数を追跡するETFの最大ドローダウンは-50%を超えました。

- 2020年の新型コロナウイルスの衝撃:期間は短かったものの、世界市場は数週間で急激に下落し、主要市場指数も約-30%の激しいドローダウンを記録しました。

これらの冷徹な数字は誇張ではなく、実際に起こった歴史的事実です。

これらはあなたが100%大盤ETFを保有している場合に直面しうる潜在的な最大損失を示しています。

あなたが正直に向き合うべきいくつかの質問

今、この状況を想像してください:あなたは100万円の資金を大盤を追跡するETFに投資し、長期の貯蓄計画としています。

しかし不幸にも金融危機が訪れ、数ヶ月のうちにあなたの口座の価値は60万円、さらには50万円にまで減少しました。

この時、正直に自問してください:

- 資産が大幅に減少し、市場が悲観的な雰囲気に包まれている中で、本当に冷静さを保ち、当初の投資計画を継続できますか?

- 長年の貯蓄が短期間でほぼ半分に蒸発するのを見て、その巨大な心理的ストレスに耐えられますか?

- もしその期間に個人的な理由で急に資金が必要になり、非常に低い価格で資産を売却せざるを得なかった場合、あなたの財務状況にどれほどの永久的なダメージを与えるでしょうか?

これが単純にETFを保有する戦略の内在的な課題です。

その「パッシブ」な特性は、極端なリスクに直面した際に能動的な防御メカニズムを欠いています。

リスク許容度が低い、または資産の激しい変動に耐えられない投資家にとって、この程度の価値下落は災難となり得ます。

結論:ツールの限界を理解する

私たちは強調したいのは、ETF自体は優れた金融ツールであるということです。投資期間が非常に長い(例えば20年以上)かつその過程での大きな変動を完全に無視できる投資家にとっては、依然として非常に有効です。

しかし、もしあなたがより安定した資産成長を求め、市場が良い時に利益を得て、市場が悪い時に「効果的に損失をコントロール」したいのであれば、単純にETFを保有する以外に補完または代替となる戦略があるかどうかを考える必要があります。

もし、同じく手間がかからず、しかし戦略的により能動的に「最大ドローダウン」のリスクに対応できる投資方法があったら、あなたはもっと知りたいと思いますか?

シリーズ記事予告:

私たちは問題を明確に特定しました。最終回の記事では、この核心的な課題を解決することを目的とした投資モデルについて探ります。

こんにちは、Mr.Forex リサーチチームです

トレードには正しいマインドセットだけでなく、有用なツールと洞察が必要です。私たちは、グローバルブローカーのレビュー、取引システムの構築(MT4 / MT5、EA、VPS)、そしてFXの実践的な基礎に焦点を当てています。金融市場の「取扱説明書」を習得し、ゼロからプロフェッショナルな取引環境を構築する方法を直接指導します。

理論から実践へと進みたい方へ:

1. より多くのトレーダーに真実を伝えるため、この記事のシェアをお願いします。

2. FX学習に関連する他の記事もぜひお読みください。

トレードには正しいマインドセットだけでなく、有用なツールと洞察が必要です。私たちは、グローバルブローカーのレビュー、取引システムの構築(MT4 / MT5、EA、VPS)、そしてFXの実践的な基礎に焦点を当てています。金融市場の「取扱説明書」を習得し、ゼロからプロフェッショナルな取引環境を構築する方法を直接指導します。

理論から実践へと進みたい方へ:

1. より多くのトレーダーに真実を伝えるため、この記事のシェアをお願いします。

2. FX学習に関連する他の記事もぜひお読みください。