Tre typer valutamarkedsanalysemetoder

I valutahandel er det avgjørende å forstå markedstrender for å oppnå suksess. Tradere bruker vanligvis tre hovedmetoder for markedsanalyse: teknisk analyse, fundamental analyse og sentimentanalyse. Hver av disse analysemetodene har sine unike perspektiver og fordeler, og denne artikkelen vil gi en detaljert oversikt over disse tre analysemetodene for å hjelpe tradere med å velge den strategien som passer dem best.1. Teknisk analyse (Technical Analysis)

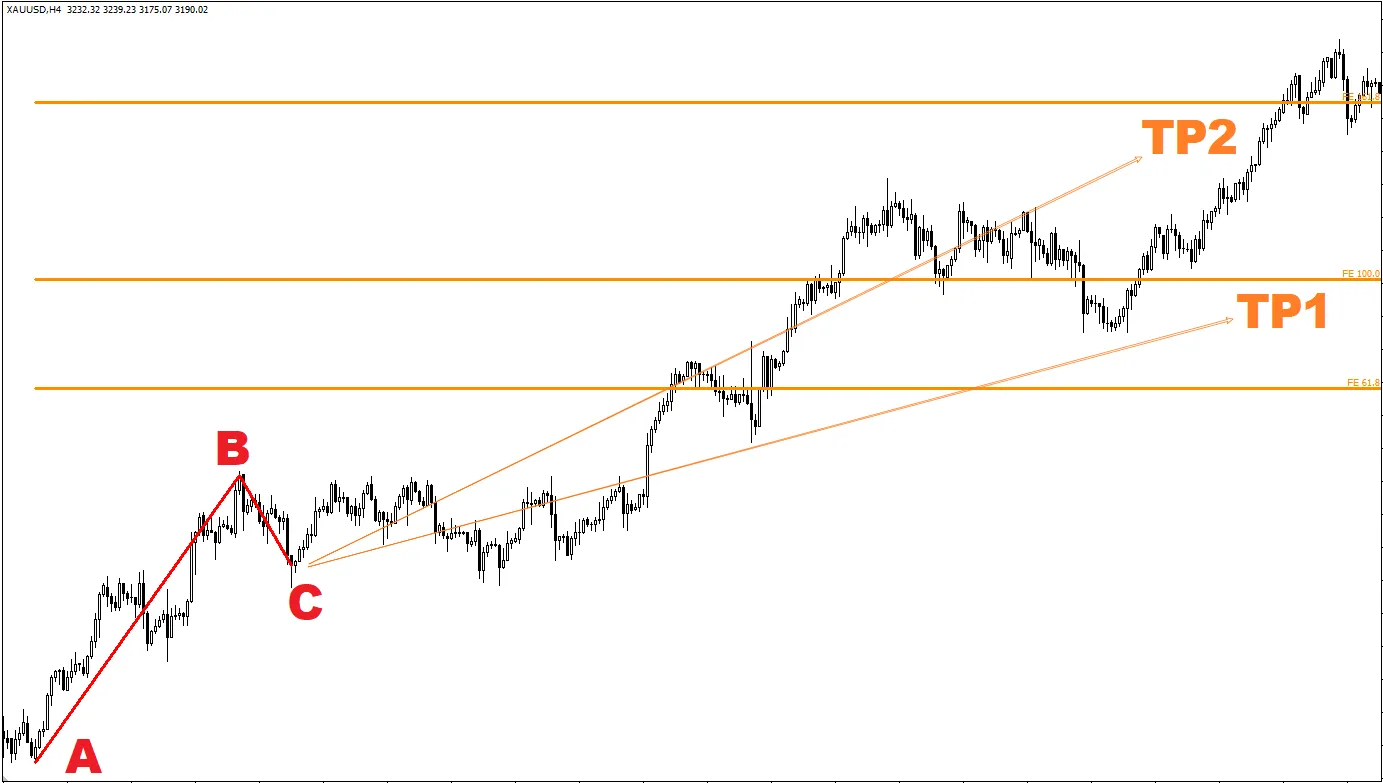

Teknisk analyse er en av de mest populære analysemetodene i valutamarkedet. Kjernen i denne metoden er at tidligere prisdata og handelsvolum kan brukes til å forutsi fremtidige prisbevegelser. Teknisk analyse tar ikke hensyn til de økonomiske fundamentene eller nyhetene bak markedet, men stoler på diagrammer og tekniske indikatorer for å analysere trender, støtte- og motstandsnivåer og andre nøkkelprisområder. Vanlige verktøy for teknisk analyse inkluderer:- Glidende gjennomsnitt (Moving Averages)

- Relativ styrkeindeks (Relative Strength Index, RSI)

- Bollinger-bånd (Bollinger Bands)

- Fibonacci retracement (Fibonacci Retracement)

Fordelen med teknisk analyse er at dens visuelle analysemetode gjør det enkelt for tradere å forstå kortsiktige trender, spesielt egnet for daghandlere eller swingtradere. Imidlertid kan teknisk analyse ha vanskeligheter med å håndtere plutselige økonomiske hendelser eller dramatiske endringer i markedssentimentet.

2. Fundamental analyse (Fundamental Analysis)

Fundamental analyse fokuserer på faktorene som påvirker et lands økonomiske tilstand, som igjen påvirker verdien av landets valuta. Fundamental analyse vurderer et lands økonomiske helse ved å studere makroøkonomiske indikatorer som renter, bruttonasjonalprodukt (BNP), arbeidsledighet og inflasjonsrate. For eksempel, når et lands økonomiske tilstand er god, vil valutaen vanligvis styrke seg.Vanlige indikatorer for fundamental analyse inkluderer:

- Renteendringer

- Sysselsettingsdata

- Internasjonale handelsdata

- Sentralbankpolitikk

Fordelen med fundamental analyse er at den kan fange opp markedets langsiktige trender, noe som passer for investorer som foretrekker mellomlang- til langtidshandel. Imidlertid krever fundamental analyse en dypere forståelse av globale økonomiske og politiske trender, samt oppfølging av et stort antall nyheter og økonomiske rapporter.

3. Sentimentanalyse (Sentiment Analysis)

Sentimentanalyse fokuserer på den generelle psykologiske tilstanden til markedets deltakere. Enkelt sagt prøver denne analysemetoden å forstå om markedets "følelser" er optimistiske eller pessimistiske, og bruker dette til å forutsi fremtidige prisbevegelser. Når markedssentimentet er optimistisk, vil det vanligvis oppstå kjøpssituasjoner, mens pessimistisk sentiment kan føre til økt salgspress.Verktøy for sentimentanalyse inkluderer:

- Investor sentimentindeks

- Markedsposisjonsrapport (Commitment of Traders Report, COT)

- Handelsvolumanalyse

Denne analysemetoden er svært effektiv for å vurdere markedets vendepunkter, ettersom markedssentimentet ofte gjennomgår dramatiske endringer på prisens topper eller bunner. Imidlertid er sentimentanalyse mer subjektiv og bør kombineres med andre analysemetoder for å øke påliteligheten.

Hvilken analysemetode er best for valutahandel?

Det finnes ingen enkelt analysemetode som passer for alle tradere og markedsforhold. Teknisk analyse passer for kortsiktige og daghandlere, fundamental analyse er mer egnet for langsiktige investorer, mens sentimentanalyse kan gi innsikt i markedets vendepunkter. Mange suksessrike tradere kombinerer flere analysemetoder for å forbedre nøyaktigheten i handelen.For eksempel kan tradere bruke teknisk analyse for å bestemme inngangs- og utgangspunkter, kombinert med fundamental analyse for å forstå markedets langsiktige trender. Samtidig kan de bruke sentimentanalyse for å vurdere den generelle stemningen i markedet, og sikre at de ikke følger markedets overdrevne optimisme eller pessimisme i sine beslutninger.

Konklusjon

Teknisk analyse, fundamental analyse og sentimentanalyse har alle sine fordeler og begrensninger. Valutahandlere bør velge en passende analysemetode basert på sin egen handelsstil, kapitalstørrelse og tid, og forsøke å kombinere flere analysemetoder for å forbedre nøyaktigheten i handelsbeslutningene.

Hei, vi er Mr.Forex Research Team

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.