En finansanalytikers markedsrefleksjoner: Hvor finnes mulighetene i denne stormen som omformer reglene?

Innledning: Telefonsamtalen for seks måneder siden

Jeg husker fortsatt for seks måneder siden, da nyheten om Trumps høye tollsatser traff markedet som en bombe. Telefonene og meldingstjenestene på kontoret sluttet ikke å ringe. Panikk er smittsomt, og kundene mine stilte alle det samme spørsmålet: «Kommer markedet til å krasje? Bør jeg selge alt?»Den gang var svaret mitt enkelt: «Ikke gjør noe ennå. La oss bruke litt tid på å observere. Den virkelige effekten viser seg aldri fullt ut den første dagen.»

Et halvt år har gått. Markedet har opplevd dramatiske svingninger og ser ut til å ha funnet en skjør balanse. Nå er det på tide å levere min observasjonsrapport. Gevinster og tap på aksjekontoer er bare overflaten; under vannet skjer det tre dypere, mer storslåtte endringer. Å forstå disse tre punktene er langt viktigere enn å gjette på morgendagens markedsbevegelser.

Endring 1: Sentralbankens «håndjern» – Inflasjonsspøkelset og det politiske dilemmaet

I løpet av det siste halve året har markedets største kamp vært å prøve å gjette Federal Reserves (Fed) intensjoner. Men sannheten er at jeg tror Fed selv er fanget i et dilemma, som en kjempe i håndjern.Disse håndjernene er nettopp den «inflasjonen» som tollen har antent.

Toll øker importkostnadene direkte, og dette presset blir uunngåelig overført til det endelige forbruket. Kjerne-KPI-dataene vi har sett er mer gjenstridige enn noen hadde forventet. Dette har fullstendig forstyrret markedets tidligere lineære tankegang om «økonomisk nedgang → rentekutt fra Fed».

Det nåværende manuset er: Økonomien viser faktisk tegn til å bremse opp på grunn av handelskonflikter, men inflasjonen er fortsatt høy. Dette har kastet Fed ut i marerittet fra 1970-tallets stagflasjon: Å heve renten kan sprekke aktivabobler og akselerere en økonomisk resesjon; å kutte renten kan slippe løs inflasjonstigeren og føre til fullstendig tap av kontroll.

Derfor er dagens markedsvolatilitet i stor grad et direkte resultat av at sentralbanken har hendene bundet, noe som fører til en betydelig reduksjon i politisk forutsigbarhet. I lang tid fremover må vi venne oss til å handle i dette pengepolitiske miljøet med å «danse i håndjern».

Endring 2: «Sprekkene» i globaliseringen – Omstrukturering av forsyningskjeden og en stor industriell omveltning

Hvis sentralbankens knipe er en kortsiktig motsetning, er endringene i den globale forsyningskjeden en langsom, men dyptgripende «stille revolusjon». Trumps tollsatser er som en gigantisk stein kastet i en rolig innsjø; selv om ringvirkningene til slutt vil avta, har økosystemet på bunnen av innsjøen blitt permanent endret.I løpet av de siste seks månedene har jeg brukt mye tid på å lese bedrifters finansrapporter og transkripsjoner fra resultatpresentasjoner, og ett uttrykk har blitt nevnt gjentatte ganger: «diversifisering av forsyningskjeden.» Dette er ikke bare tomme ord. Fra teknologibransjen til tradisjonell produksjon bruker selskaper ekte penger på å flytte produksjonskapasitet ut av enkeltmarkeder og bygge mer robuste, multiregionale forsyningsnettverk.

Denne transformasjonen har skapt klare vinnere og tapere:

- Tapere: Selskaper som tidligere i stor grad baserte seg på modellen «produksjon i ett enkelt marked, globalt salg». Deres profittmarginer og verdivurderinger har fått en dobbel smell.

- Vinnere: Selskaper med lokaliserte forsyningskjeder, eller hvis produksjonsbaser befinner seg i land som drar nytte av «ordreavledningseffekten» (som Vietnam, Mexico, India), får en sjanse til å bli revurdert.

Denne «store omveltningen» har bare så vidt begynt. Som investor er det nå viktigere enn noensinne å undersøke forsyningskjederisikoen i porteføljen din.

Endring 3: «Reposisjoneringen» av amerikanske dollar – Maktspillet på valutamarkedet

Under støyen fra aksjemarkedet utspiller det seg et dypere maktspill på valutamarkedet, med den amerikanske dollaren som hovedperson.Tidligere, i tider med markedsuro, var den amerikanske dollaren vanligvis den ubestridte «kongen av trygge havner.» Men denne tollhendelsen har gjort dollarens rolle ekstremt kompleks. På den ene siden vil global usikkerhet fortsatt føre til at midler strømmer til dollaren på kort sikt; men på den andre siden rokker tollpolitikken i seg selv fundamentalt ved dollarens langsiktige status.

Hvorfor det? Fordi høye tollsatser svekker USAs handelskonkurranseevne, og de resulterende bekymringene for inflasjon og økonomisk resesjon begrenser Feds evne til å heve renten. Den langsiktige styrken til en nasjons valuta avhenger til syvende og sist av dens økonomiske styrke og finansielle helse. Fra dette perspektivet overtrekker tollpolitikken utvilsomt dollarens fremtid.

I løpet av de siste seks månedene har vi observert at hver gang risikounngåelsen øker, har en betydelig andel av midlene, i tillegg til å strømme til dollaren, også strømmet merkbart til tradisjonelle trygge havner-valutaer som japanske yen (JPY) og sveitsiske franc (CHF). Samtidig akselererer sentralbanker over hele verden diversifiseringen av sine valutareserver.

Dette forteller oss at den amerikanske dollarens posisjonering stille og rolig er i ferd med å skifte fra «den eneste kongen» til «den sterkeste av føydalherrene.» For valutahandlere betyr dette en ny æra med større volatilitet, men også mer mangfoldige handelsmuligheter.

Min håndteringsstrategi: Hvordan overleve og tjene penger i de omformede reglene?

Under disse nye reglene er også mine investerings- og handelsstrategier blitt justert. Kjerneideen er ikke lenger å forutsi markedet, men å håndtere risiko og opprettholde fleksibilitet.- Redusere risikoeksponering, øke kontantandelen: I et miljø med usikker sentralbankpolitikk og høy geopolitisk risiko, er det å redusere samlet giring og risikoeksponering førsteprioritet. «Penger i hånden, ro i sinnet» er fundamentalt for å opprettholde rasjonalitet og initiativ i en kaotisk situasjon.

- Fra «aksjeplukking» til «plukking av forsyningskjeder»: Jeg er nå mer oppmerksom på et selskaps «posisjon i den industrielle kjeden.» Er det på den mottakende enden av fordelene med omstrukturering av forsyningskjeden? Har det priskraft til å velte inflasjonskostnader over på andre? Betydningen av disse makroøkonomiske faktorene overgår nå til og med et selskaps individuelle finansrapport.

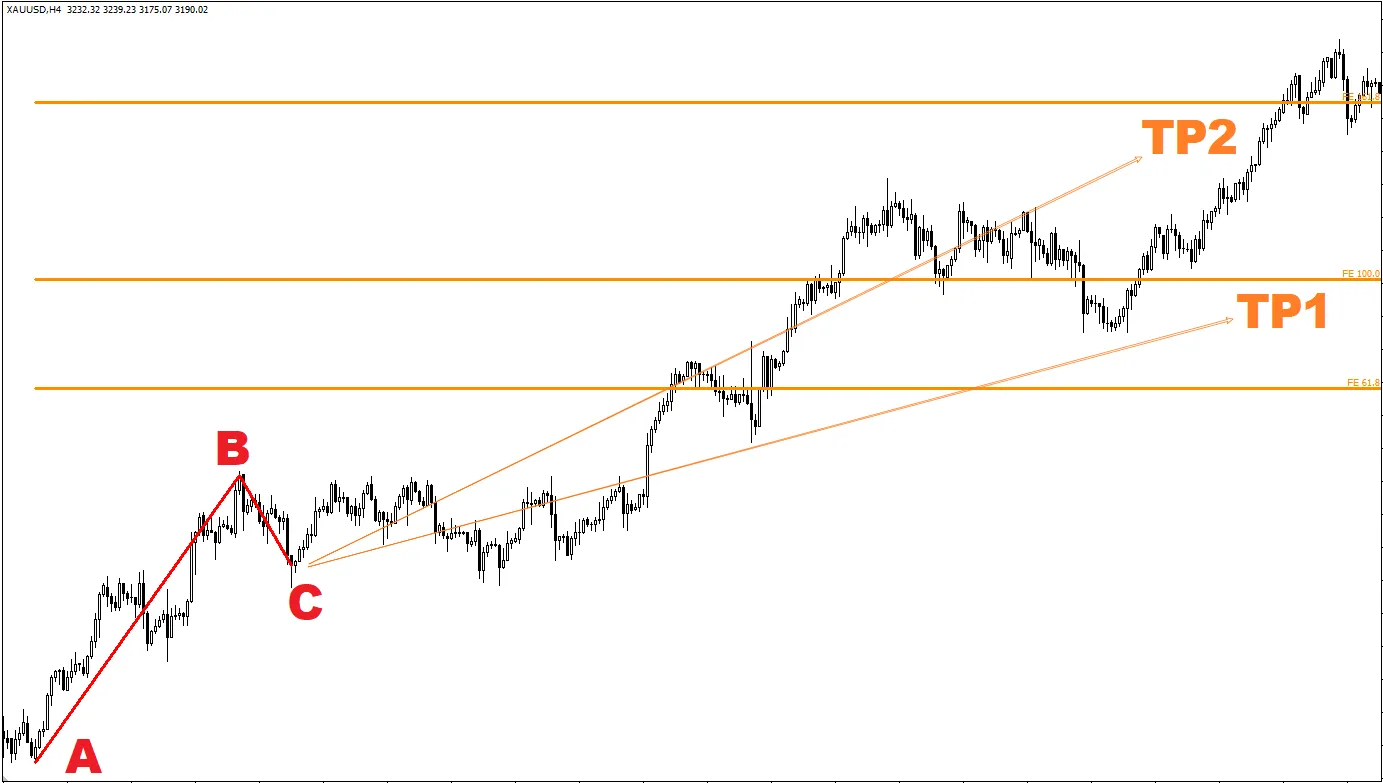

- Lete etter «asymmetriske» handelsmuligheter: Jeg vil bruke mer tid på å vente på de mulighetene der den «potensielle avkastningen langt overstiger det potensielle tapet.» Slike øyeblikk, der prisen avviker alvorlig fra verdien, oppstår ofte når markedsstemningen er ekstremt pessimistisk eller optimistisk. Resten av tiden velger jeg å vente tålmodig, for når retningen er uklar, er den beste strategien «ingen handel».

Konklusjon: Et vendepunkt for en æra

Dette er ikke bare en tollhendelse; det er sannsynligvis et vendepunkt for en æra – et skifte fra de siste tretti årenes triumferende globalisering til en ny fase fylt med friksjon og konkurranse.Som handelsmenn er ikke jobben vår å forutsi fremtiden, men å forstå de nåværende endringene og justere seilene våre deretter. Denne stormen er en krise for de som holder seg til de gamle reglene; men for de som kan forstå de nye reglene og forbli fleksible, er det en enorm mulighet for en ny utdeling av kortene.

Hei, vi er Mr.Forex Research Team

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.