ETF sin skjulte risiko: Maksimal tilbaketrekking under aksjekrasj – kan porteføljen din tåle det?

Indeksbaserte ETF-er (for eksempel produkter som følger det amerikanske S&P 500-indeksen) har blitt kjernetools for mange i langsiktig investering og pensjonsplanlegging.Dette er fullt forståelig, fordi ETF-er tilbyr lave kostnader, høy transparens og umiddelbar risikospredning.

De er utvilsomt en bemerkelsesverdig oppfinnelse innen moderne investering.

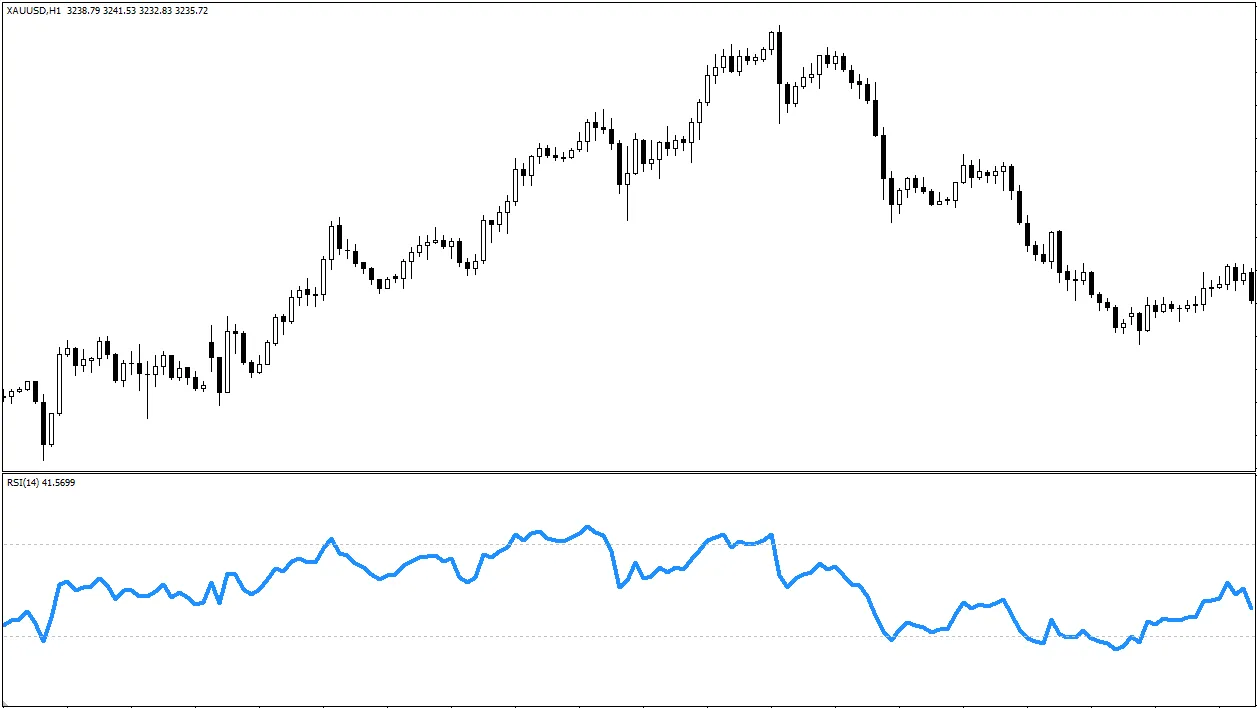

Men hvis vi bruker «maksimal tilbaketrekking»-indikatoren vi lærte om i forrige artikkel, vil vi oppdage en viktig sannhet som ofte overses i de fleste diskusjoner.

Den virkelige situasjonen bak tallene: Kostnaden ved passiv investering

Kjernen i ETF-design er å «passivt» følge en markedsindeks.Dette betyr at når markedet stiger, øker verdien av dine eiendeler; men når systematisk risiko inntreffer og markedet faller bredt, vil ETF-en trofast gjenskape markedets nedgang.

La oss se tilbake på noen store markedskriser i historien:

- Finanskrisen i 2008: Verdens aksjemarkeder krasjet, og ETF-er som følger S&P 500-indeksen opplevde en maksimal tilbaketrekking på over -50 %.

- COVID-19-pandemien i 2020: Selv om perioden var kortere, falt globale markeder raskt i løpet av noen uker, og hovedindekser opplevde en dramatisk tilbaketrekking på rundt -30 %.

Disse kalde tallene er ikke skremselspropaganda, men faktiske historiske hendelser.

De representerer det potensielle maksimale tapet du kan møte når du holder en bredt sammensatt ETF.

Noen ærlige spørsmål du må stille deg selv

Nå, forestill deg følgende situasjon:Du investerer 1 million kroner i en bredt sammensatt ETF som en del av din langsiktige spareplan.

Dessverre inntreffer en finanskrise, og innen noen måneder har kontoverdien din falt til 600 000, eller til og med 500 000 kroner.

I dette øyeblikket, vær ærlig med deg selv:

- Kan du virkelig holde hodet kaldt og fortsette med den opprinnelige investeringsplanen når eiendelene dine har krympet betydelig og markedet er preget av pessimisme?

- Kan du tåle det enorme psykiske presset ved å se sparepengene dine halveres på kort tid?

- Hvis du i denne perioden plutselig trenger penger av personlige årsaker og blir tvunget til å selge eiendeler til svært lave priser, hvor stor permanent skade vil det påføre din økonomi?

Dette er den iboende utfordringen ved en ren ETF-holdingsstrategi.

Dens «passive» natur gjør at den mangler aktive forsvarsmekanismer mot ekstreme risikoer.

For investorer med lav risikotoleranse eller som ikke kan tåle store svingninger i eiendelsverdier, kan en slik verdinedgang være katastrofal.

Konklusjon: Forstå verktøyets begrensninger

Vi må understreke at ETF-er i seg selv er et utmerket finansielt verktøy.For investorer med svært lang tidshorisont (for eksempel over 20 år) og som kan ignorere store svingninger underveis, er de fortsatt svært effektive.

Men hvis du ønsker en jevnere vekst i eiendelene dine, og ønsker å tjene på gode markeder samtidig som du «effektivt kontrollerer tap» i dårlige markeder, bør du vurdere om det finnes andre strategier som kan supplere eller erstatte ren ETF-holding.

Hvis det finnes en investeringsmetode som gir deg samme bekvemmelighet, men som er mer aktiv i å håndtere risikoen for «maksimal tilbaketrekking», ville du vært interessert i å lære mer?

Forhåndsvisning av serieartikler:

Vi har klart identifisert problemet. I den siste artikkelen vil vi utforske en investeringsmodell som tar sikte på å løse denne kjerneutfordringen.

Hei, vi er Mr.Forex Research Team

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.

Trading krever ikke bare riktig tankesett, men også nyttige verktøy og innsikt. Vi fokuserer på anmeldelser av globale meglere, oppsett av handelssystemer (MT4 / MT5, EA, VPS) og praktiske forex-kunnskaper. Vi lærer deg personlig å mestre finansmarkedenes "bruksanvisning" og bygge et profesjonelt handelsmiljø fra bunnen av.

Hvis du vil gå fra teori til praksis:

1. Del denne artikkelen slik at flere tradere kan se sannheten.

2. Les flere artikler om Forex-læring.